「領収書の宛名は上様じゃダメ?」

「経費として有効なの?」

上記のような疑問に、会計事務所歴5年のホスメモがお答えします。

本来であれば領収書の宛名はきちんと書かれたほうがいいです。とはいえ、上様でもOKな場合もあります。

また「領収書はあるけれど、帳簿はない」となると経費になりません。領収書と帳簿はセットで管理しなければならないと規定があります。

この記事を読めば、領収書をもらい忘れた度に感じた不安が解消され、ローリスクの領収書のもらい方や帳簿の管理方法がわかりますよ。

領収書と帳簿は7年間も保存しなければいけないので、今すぐにルールを知っておきましょう。

この記事の内容

・上様領収書はダメなのか

・上様領収書を有効と認めてもらう対策

領収書の宛名は上様ではダメ?

特例として、宛名が上様でも経費として認められる場合があります。

その特例を説明するまえに、経費として認められる領収書の要件を確認しましょう。

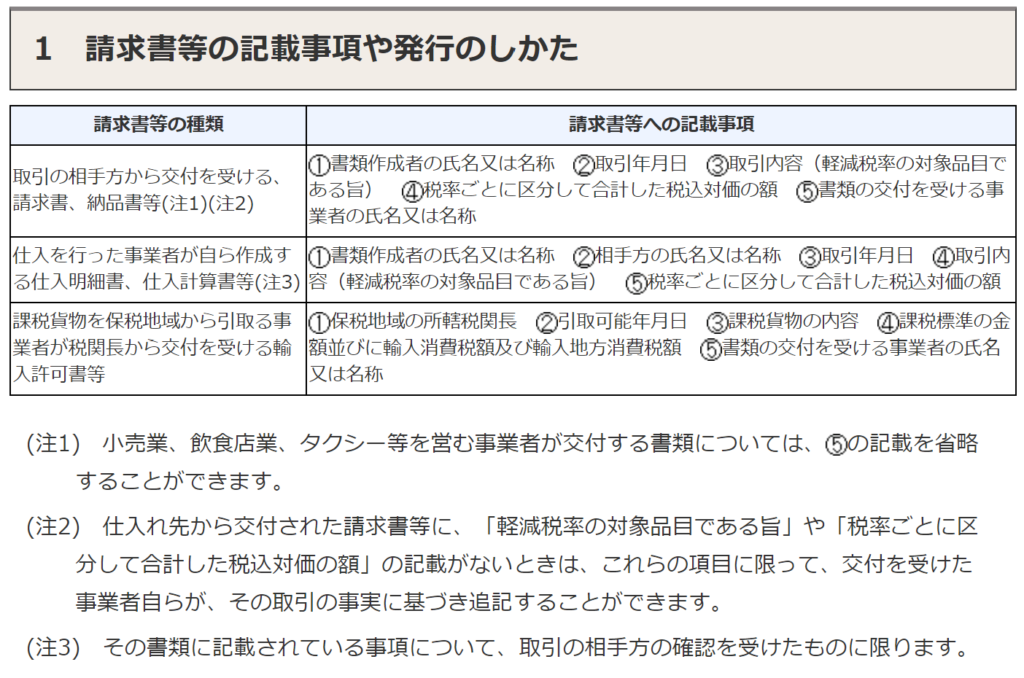

経費として認められる領収書の要件には、下記の5つが必要ですよ。

- 書類作成者の氏名又は名称

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価の額

- 書類の交付を受ける事業者の氏名又は名称

ここで(注1)をよく見ると、小売業、飲食業、タクシー等を営む事業者が交付する書類については、⑤の記載を省略することができるとされています。

これが上様の領収書がOKな根拠です。要件をもう少し詳しくみていきますね。

上様の領収書でいい場合

実務の煩雑さを考慮して、

- 小売業

- 飲食店業

- 写真業

- 旅行業

- 駐車場業

- 一般乗客旅客自動車運送事業等

については宛名が記載していなくても良いとされました。

たとえば経営者が北海道へ出張をいったとして、つぎの経費を払ったとしましょう。

- 出張時の飛行機代、電車代、タクシー代

- 打合せのときのカフェ代

- 接待時の飲食代

- お歳暮等の費用

消費税法上、どれも領収書の宛名が上様であっても大丈夫です。

ただし上様領収書はあくまで「特例」で認められた処理方法です。

原則では宛名もしっかり記載すべきとされているので、宛名はきちんと書いてもらったほうがリスク低いですよ。

上様の領収書の但し書きで「お品代」は平気?

上様領収書は特例で認められていますが、お品代は避けたほうがいいです。

お品代だと「取引内容」がわからなくないですか?

なにを買ったかわからないと税務処理も困ってしまいます。

たとえば20万円のお品代の領収書があるとしますね。

このお品代、お歳暮なのか、自前で使う備品なのかで税務処理はまったく異なります。

お歳暮なら交際費ですし(誰に対してなのかは記載したほうがいいです)、備品だと資産計上しなければいけない。

それに軽減税率の関係もあるので、お菓子やジュース等は軽減税率8%の対象です。軽減税率を判断するにも、但し書きが「お品代」では判断できませんよね?

以上にように、お品代は「取引内容」が明確ではないので避けましょう。

さて続いては帳簿の話しです。

じつは上様の領収書だけでは経費として認められません。その事実を証明する帳簿の存在も要件にあるのです。

上様の領収書だけでは経費として有効ではない話し

上様の領収書だけでは経費として有効ではありません。

すべての領収書に共通して言えることですが、①領収書と②帳簿のセットがあって、始めて経費だと主張できます。

消費税の仕入税額控除を受けるためには、課税仕入れなどに関する帳簿及び請求書等を保存しなければなりません。

国税庁:請求書等の記載事項や発行のしかた

国から考えると、たとえば上様領収書だと偽造されるリスクがありますよね。

知り合いのお店に領収書を発行してもらったり、自分で領収書を作ってしまうケースも考えられる。

このような偽造を防ぐために、国は領収書と帳簿に整合性を持たせることを要件に加えたと、わたしは考えています。

領収書を集めただけではダメですね。帳簿もキチンと管理しましょう

支払額が3万円未満であれば領収書がなくても、帳簿のみでOK

じつは支払額が3万円未満であれば領収書はなし、そのかわり帳簿に記載でOKとされています。

なお、取引の実態を踏まえ、次の特例的な取扱いがあります。

税込みの支払額が30,000円未満の場合には、請求書等の保存を要せず、法定事項が記載された帳簿の保存のみでよいこととされています。

国税庁:請求書等の記載事項や発行のしかた

たとえば飛行機内や電車内で買う飲食で「領収書ください」という人は少ないですよね。

金額も少額だし、領収書を書くスペースもないところで酷です。

このようなビジネスの実情から、3万円未満であれば領収書なしでも帳簿に記載があればOKとされました。

とはいえ、その場で帳簿に記載するわけではないので、メモ用紙に日付、金額、買ったもの、購入先等は書いておきましょう。

※帳簿には取引相手、取引内容等を記載してください。

ただし、「なら領収書なしで帳簿だけでいいや」というのはダメ。

やりすぎは良くないので、あくまで領収書がもらえないときにかぎった対策として活用してください。

支払額が3万円以上で、領収書がないとき

支払額が3万円以上で領収書がないときはどうすればいいか。

結論をいうと、帳簿に

- 領収書がもらえなかったやむを得ない理由

- 相手方の住所または所在地を記載する

とされています。

ここでいう①のやむを得ない理由とは、請求書等の発行依頼をしたがもらえなかったケースや自動販売機の購入等でレシートが出ない、入場券や乗車券のように回収されてしまうケースが当てはまります。(消基11-6-7)

また②の相手方の住所を記載とありますが、特定の相手ですと記載をしなくていいと指定されています。旅費交通費、郵便代、出張旅費、宿泊費、日当、通勤手当等がおもなものです。(消基11-6-7)

3万円以上の支払で領収書がないときは、きちんと証拠を残すように努めましょう。

領収書と帳簿の保存期間は7年が原則

領収書と帳簿の保存は7年間が原則です。なぜ7年かというと、税務調査で調べる期間が最大で過去7年だから。

ただ、紙ベースで保存していると、領収書と帳簿の両方を7年分保存するのってけっこうシンドイです。そこで、帳簿と領収書のどちらかを7年保存するのであれば、どちらかは5年保存でも良くなりました。(消基11-6-7)

とはいえ紙ベースではなくて、データで保存すればどっちだろうがいいのではと思っちゃいます。

いちおうよく疑問にあがる論点なのでお知らせしておきました。

裏技紹介!外注先の仕入明細書等を代理で作成してもいいOKです

仕入税額控除の要件では、相手方が作成した請求書等が原則となりますが、課税仕入れを行った者が作成する仕入明細書、仕入計算書等の書類で、一定事項が書かれており、相手方の確認が得られれば、請求書等に該当するとされています。(法30⑨二)

たとえば、あなたはweb制作会社で、コーダーを外注で雇っており、支払までの業務フローがつぎの手順だとしましょう。

- あなたがコーダーへ仕事を依頼する

- あなたが依頼した仕事の単価を計算する

- 外注費の明細書をコーダーへ送り、確認を取る

- 確認が取れたら、外注費を振り込む

上記のフローではコーダーは請求書を作成していません。しかしながら、あなたが作成した明細書を確認しているので、その仕入明細書が、消費税法上の請求書等に該当すると思われます。

実際、わたしがクラウドワークスやランサーズでライターをしていたときに、発注業者が私の請求書を作成し、私が承認をして、振込という作業フローを経験しました。

今思うと、税法に則った形だったんですね。

当時は手間がなかったので「ラッキー」ぐらいしか考えていませんでしたが。

まとめ:領収書の宛名は上様もアリ。帳簿と領収書はセットで管理しましょう

経費として認められる領収書の要件には、下記の5つが必要でした。

- 書類作成者の氏名又は名称

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価の額

- 書類の交付を受ける事業者の氏名又は名称

ただし特例として下記の業種から受け取った領収書は宛名の記載がなくても良いとされています。つまり上様領収書もOK。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- 駐車場業

- 一般乗客旅客自動車運送事業等

また領収書を経費として有効にさせるには、帳簿とセットで管理しなければいけません。

領収書はあるけれど、帳簿に記載がなければダメ。

ぎゃくに帳簿に記載はあるけれど、領収書がないもアウト。

3万円未満の領収書や領収書をもらえないやむを得ない理由があるときは、帳簿のみの保存でOKとされていますが、最終的な判断は人間がします。

リスクは残るので、きちんと領収書をもらい、帳簿と整合性を取ることが一番いいと思います。