「年末調整と確定申告の控除が重複していい?」

「どのように記載すればいいの?」

上記のような疑問にお答えします。

この記事を開いてくれた方は、年末調整と確定申告の構造がよくわからなくて不安を感じているのではないでしょうか?

最初に結論をいうと、確定申告書に年末調整で作成した源泉徴収票の内容を記載するので、控除が重複してOKです。

年末調整で申告した控除が反映されているかどうかは、確定申告書の第一表と第二表をみれば判断できます。

年末調整vs確定申告で優先されるのは確定申告です。

もし確定申告の記載方法を間違えたまま申告してしまうと、年末調整時よりも不利な税金を払うことになるかもしれません。

「ちょっとぐらいならいいか」と思われがちですが、年末調整と確定申告で決定されるのは、所得税、住民税、国民健康保険料(社保加入者をのぞく)です。3つの税金等は連動しているんですよ。

それに私立高校授業料の無償化、大学や専門学校等の授業料免除などの給付金の年収要件に該当するか判断するのも確定申告時期です。

人生をイージーに生き抜くために必要な知識ですので、ぜひ最後までお付き合いください。

損はさせませんよ。

年末調整と確定申告の控除が重複してもいい?

年末調整と確定申告の控除は重複してOKです。

所得税の構造では、確定申告が最終版とされます。

なので最優先される内容は確定申告書なんですね。

住民税も同様で、1月末に会社が提出している給与支払報告書と源泉徴収票の内容よりも、確定申告の内容を優先します。

なぜ確定申告を最終版とするかというと、年末調整では給与所得以外は計算されないから。

じつは所得税って、所得を10種類に分類しているんですよ。

年末調整で計算しているのはあくまで給与所得の話しであって、不動産所得や雑所得等は計算されません。

それに医療費控除やふるさと納税も確定申告でしか申告できない。

というわけで年末調整ではなく、確定申告が最終版として優先されます。

年末調整の内容が確定申告書に反映されているか確認する方法

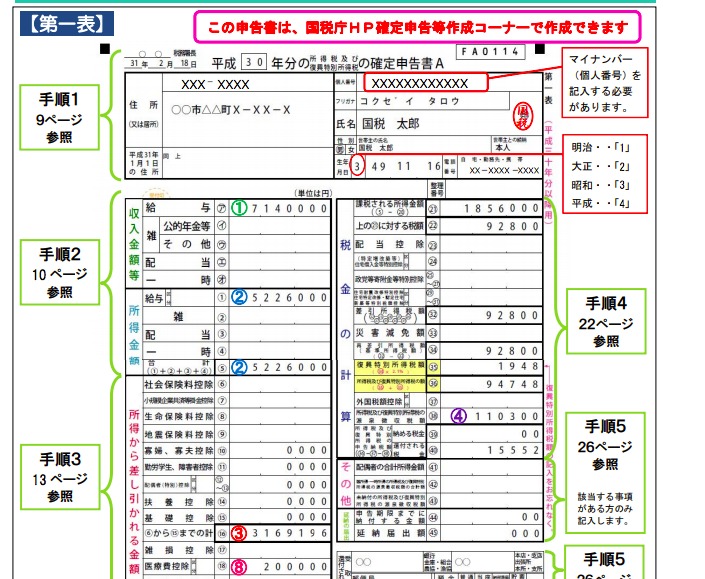

年末調整の内容が確定申告書に反映されているか、確認するには、

- 源泉徴収票

- 確定申告書の第一表と第二表

を準備してください。

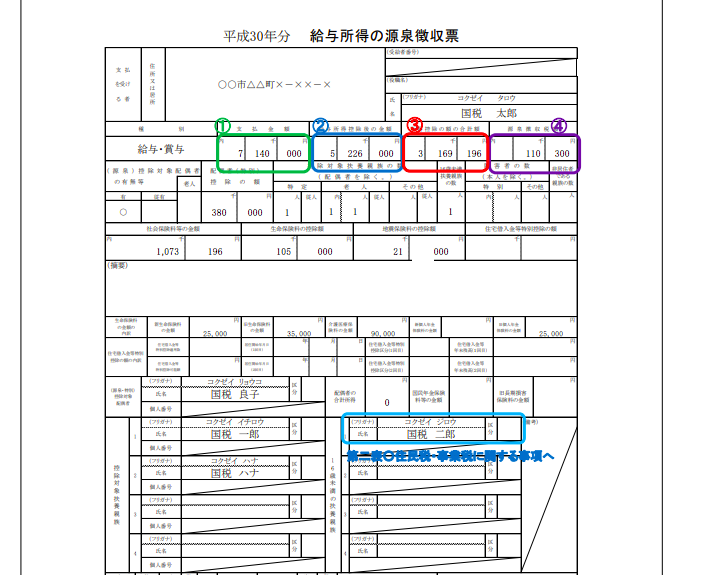

そして確認すべき内容は、源泉徴収票の

- ①支払金額

- ②扶養親族

- ③源泉徴収税額

- ④生命保険控除等

- ⑤給与所得控除後の金額

が確定申告書に反映されているかどうか。

①②③④⑤のすべてが確定申告書の第一表に反映されます。

第一表について、下記のとおり、源泉徴収票の数字と一致しているか確認してみてください。

- 「所得金額」の「給与」と⑤

- 「収入金額等」の「給与」と①

- 「税金の計算」の「源泉徴収税額」と③

- 「所得から差し引かれる金額」の「扶養控除」と②

- 「所得から差し引かれる金額」の「生命保険控除」と④

余力がある方は、第二表の右上にある「所得から差し引かれる金額に関する事項」で②と④に数字があるか確認するとなおよいですかね。

とはいえ、第一表で税額が確定するので、第一表さえ間違えなくできていれば大丈夫だと思われます。

つづいては公務員さんや会社員さんができる節税方法をお伝えしますね。

所得税と住民税、国民健康保険料の3つの節税につながるので試してみてください。

確定申告の節税方法【公務員、会社員向け】

公務員さんと会社員さん向けの節税方法はこちらです。

- 医療費控除

- ふるさと納税

1、医療費控除

おそらく聞いたことがあると思いますが、医療費控除は確定申告でしか受け付けてくれません。

医療費控除は自己負担の医療費が10万円を超えたときに、最大200万円まで所得控除が受けれる仕組みです。

忘れがちなのが、ケガや入院以外にも医療費控除を受けやすいタイミングはあります。

代表例はこちらですね。

- 出産費用を負担した

- インプラント治療をした

- 扶養家族の治療費を含めた

出産では42万円の一時金が給付されますが、それでも自己負担額は10万円を超えてくると思います。出産費用は医療費控除の対象なので必ず申告すべきですね。

ほかにも高額になりやすいインプラント治療も医療費控除の対象ですし、扶養親族の医療費もあなたが負担していれば、控除に含めて申請できます。

このように医療費控除ってけっこう奥が深くて、仕組みをよく知っている人だけが恩恵を受けやすいです。

医療費控除について調べるなんて、この時期だけだと思うのでいまから準備しましょう。

老後は医療費控除を受ける人が多いので、若いうちに制度を理解していないと老後の生活に支障をきたすかもしれません。

2、ふるさと納税

なにかと話題になりやすいふるさと納税は、住民税を節税する方法です。

一番有利な条件だと、実質2,000円だけの自己負担で、返礼品を受け取れます。

年収によってふるさと納税の限度額が変わるのですが、たとえば年収が300万円で扶養なしの方ですと、限度額は28,200円です。配偶者ありだと19,900円でした。

返礼品はいろいろありまして、12,000円でイクラも買えます。

見ているだけで楽しくなってくるので、一度チェックしてみてください。

ただしふるさと納税に注意点もあって、

- お住まいの地域の税収が減る

- お住まいの地域にふるさと納税はできない

上記2点は覚えておきましょう。

ふるさと納税は首都圏に集まりがちな住民税を全国各地に分配させる仕組みです。

ふるさと納税をするということは、いま住んでいる地域の税収が減ります。

「住まいの地域を活性化させたい」と強く考えている方は、ふるさと納税はしないほうがいいと思います。

もっとも故郷にふるさと納税をするのは制度趣旨からしても、喜ばれると思いますよ。

わたしはふるさと納税をしますが、限度額までは行わず、3万円程度に留めています。

もちろん個人の自由です。

まとめ:確定申告が最終版です。年末調整と控除が重複してOK

確定申告が最終版なので、年末調整と控除が重複してもOKでした。

年末調整で計算されるのは給与所得だけを考えたときの税額です。

ほとんどの日本人は給与所得しかありませんが、所得はぜんぶで10種類もあるのです。

ほかの所得がある人は、年末調整以外にも確定申告をしますので、確定申告が最終版になるのでした。

給与所得だけある方にとっては、医療費控除やふるさと納税が代表的な節税方法です。

もちろん、無理に節税する必要はありませんが、税金は一生払い続けるものなので節税したほうが貯金増えますよ。

今日の記事は以上です。

ホスメモではお金を守る記事(税金、会計)から、お金を増やす記事(副業、ブログ)に関するを掲載しています。

ぜひチェックしてください。