「白色申告で家族に給与を払える?」

「払った給与は経費になるの?」

上記のような疑問に、会計事務所歴6年のホスメモがお答えします。

白色申告も家族に給与を払えますよ。

ただし赤字になると控除額がゼロになります…。

なので白色申告だと確定申告の数字が決まるまで、家族に払った給与が経費になるのかわかりません。

でももし、赤字になったときは要件を満たせば、扶養控除等で38万円控除はうけれます。

ここでよくある勘違い。

家族に払った給与と扶養控除等のダブル控除はできませんよ。

もしダブル控除をしてしまうと、税務署からお尋ねが来てしまうので気をつけてください。

記事の後半でお伝えします。

白色申告で家族に給与を払うよりも青色申告で払ったほうが有利です。

なぜかというと、赤字でも家族に給与を払えますし、赤字の繰り越しもできるから。

長期的な視点で事業を続けられるなら、青色申告にアップグレードしたほうがいいですよ。

それでは詳しく解説しますね。

🌞本記事の内容

・白色申告で家族に給与を払えるのか

・事業専従者控除の計算方法・仕訳

・青色申告で家族に給与を払ったほうが有利な理由

■白色申告で家族に給与を払えるの?

白色申告で家族に給与を払うと、経費ではなく控除として扱われます。

専門用語で「事業専従者控除」といいますよ。

白色事業専従者控除を受けるための要件は、次のとおりです。

- (1) 白色申告者の営む事業に事業専従者がいること。

事業専従者とは、次の要件の全てに該当する人をいいます。

- イ 白色申告者と生計を一にする配偶者その他の親族であること。

- ロ その年の12月31日現在で年齢が15歳以上であること。

- ハ その年を通じて6月を超える期間、その白色申告者の営む事業に専ら従事していること。

- (2) 確定申告書にこの控除を受ける旨やその金額など必要な事項を記載すること。

事業専従者控除には要件があるので、きちんと確認しましょう。

要件満たさないのに、給与払っても経費にはなりませんからね。

事業専従者控除の要件は2つあります。

- 事業専従者がいること

- 確定申告書に事業専従者控除について記載すること

それぞれ説明します!

1、事業専従者がいること

専従者控除をうけるには「事業専従者」がいなければいけません。

事業専従者の要件はこちらです。

- 白色申告者と生計を一にする配偶者その他の親族であること。

- その年の12月31日現在で年齢が15歳以上であること。

- その年を通じて6月を超える期間、その白色申告者の営む事業に専ら従事していること。

ようするに事業専従者は、生計が同じで、アルバイトができる年齢の親族で、単発ではなく6か月間以上の長期で働いている方ですね。

上記の要件に当てはまりやすいのは配偶者。

生計が同じで16歳以上ですからね。

あとは6か月間以上にわたって、お仕事を一緒にしていればOK。

ここで重要なのは、なにをもって6か月間以上にわたりあなたの仕事に従事しているといえるのかと説明できることです。

税理士に依頼をすると、上記のアドバイスをもらえるはず。

不安な方は検討してみましょう。

https://hostess-tax.com/hire-tax-accountant/

ちなみにほとんどの事業専従者は配偶者だと思います。

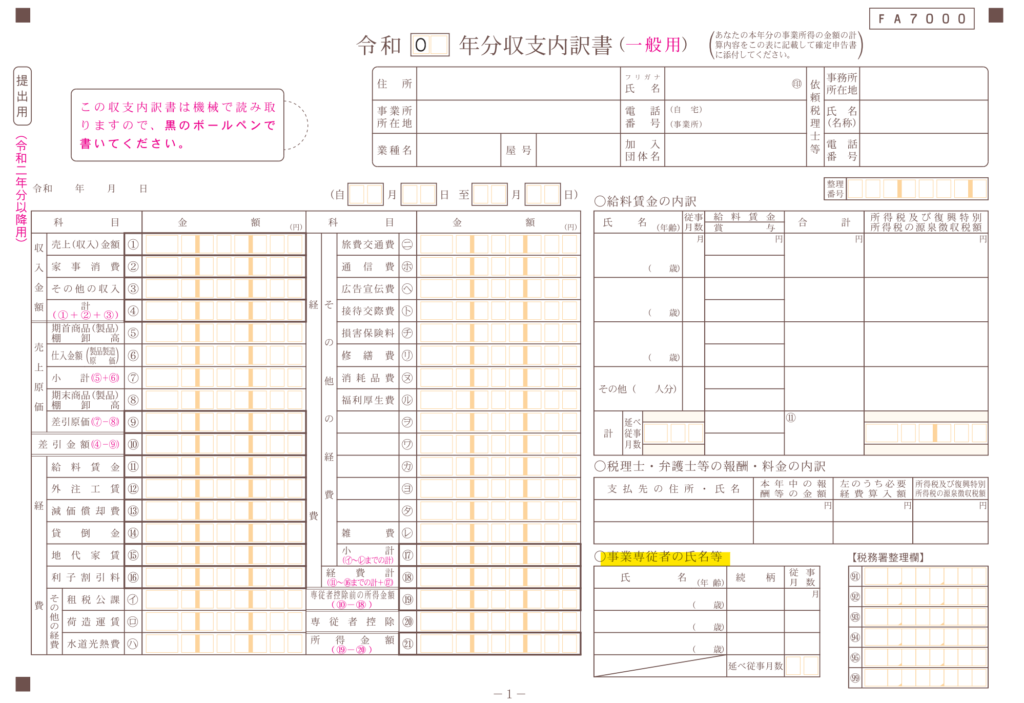

2、確定申告書に専従者控除について記載すること

つづいての要件は記載要件です。

確定申告の収支報告書に、事業専従者について記載する箇所があります。

うっかり忘れてしまいやすいです。

確定申告書の記載要件あるので、きちんと書いてくださいね。

白色申告で家族に給与はいくら払えばいい?

さきほどの専従者控除には上限額があります。

事業専従者控除額は、次のイ又はロの金額のどちらか低い金額です。

- イ 事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者一人につき50万円

- ロ この控除をする前の事業所得等の金額を専従者の数に1を足した数で割った金額

計算例で説明しますね。

計算例①:事業専従者が配偶者の場合

配偶者が事業専従者の場合です。

売上500万、経費300万、事業所得等200万円だとします。

事業専従者控除を計算すると、

①事業所得等200万円÷(1+事業専従者の人数)=100万

②上限は86万円

となるので、事業専従者控除は86万円です。

計算例②:事業専従者が配偶者以外の場合

配偶者以外が事業専従者の場合です。

売上500万、経費430万、事業所得等70万円だとします。

事業専従者控除を計算すると、

①事業所得等70万円÷(1+事業専従者の人数)=35万

②上限は50万円でどちらか少ないが控除額となる

つまり、35万円が事業専従者控除額ですね。

計算例③:事業所得等が赤字の場合

配偶者が事業専従者とします。

売上500万、経費600万、事業所得等▲100万円だとします。

事業専従者控除を計算すると、

①事業所得等▲100万円÷(1+事業専従者の人数)=▲50万

②上限は86万円

どちらか小さい金額になるので、事業専従者控除は0円です。

赤字になると事業専従者控除が使えません…。

注意してくださいね。

赤字の白色申告は家族に給与ではなく扶養控除等を使うべし

赤字の白色申告者は、家族に給与を払ったとしても事業専従者控除は使えませんでしたね。

ではどのように節税するかというと、扶養控除や配偶者控除を使えばいいのです。

扶養控除

- (1) 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- (2) 納税者と生計を一にしていること。

- (3) 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。

- (給与のみの場合は給与収入が103万円以下)

- (4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

国税庁:扶養控除

上記の通り、扶養親族の給与が年間103万円以下であれば、扶養控除の対象です。

赤字の白色申告者は事業専従者控除を適用できませんよね。

なのでかわりに扶養控除等が使いましょう。

もしあやまって、事業専従者控除と扶養控除をダブル適用すると税務署からお尋ねきます。

https://hostess-tax.com/probability/

税金が少なくなってしまいますから。

気をつけてください。

事業専従者控除の仕訳:よく間違えるので注意

白色申告で家族に給与を払ったときは、「事業主貸」を使います。

「専従者給与」ではありません。

間違えている方が非常に多いので気をつけてください。

仕訳例はこちら。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 4/30 | 事業主貸 | 50,000 | – | / | 現金 | 50,000 | – | 事業専従者の給与 |

あまりに間違えが多いのでダメな仕訳も載せておきますね。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 4/30 | ✖専従者給与 | 50,000 | – | / | 現金 | 50,000 | – | 事業専従者の給与 |

なぜ事業主貸を使うのかというと、確定申告書を作成する段階になるまで「事業専従者控除」の金額が確定しないからです。

たとえば1~7月まで家族に給与を払っていて、最終的に当期純利益が赤字になったとします。

赤字だと事業専従者控除はゼロでしたよね?

だから1~7月の家族に払った給与を費用の勘定科目で処理をすると、認められない経費を算入していることになります。

事業専従者控除は確定申告書で記載します。

帳簿上は、事業主貸で処理をすればいいのです。

いっぽうで青色申告は赤字でも家族の給与を経費算入できるので「専従者給与」の勘定科目を使いますよ。

青色申告なら赤字でも家族に給与を払える?

青色申告なら、たとえ赤字であっても家族に給与を払えます。

それに加えて赤字の繰り越しも可能。

つまり、白色申告よりもだんぜん節税しやすいのです。

白色申告は赤字だと事業専従者控除ナシ、赤字の繰り越しナシですからね。

この機会に青色申告を始めるか検討したほうがいいですよ。

とくに今の事業を続ける予定でおられる方は。

1、青色事業専従者給与の要件

青色申告で家族に払う給与を「青色事業専従者給与」と呼びます。

こちらも要件があるので確認してみましょう。

青色事業専従者給与として認められる要件は、次のとおりです。

- (1) 青色事業専従者に支払われた給与であること。

青色事業専従者とは、次の要件のいずれにも該当する人をいいます。

- イ 青色申告者と生計を一にする配偶者その他の親族であること。

- ロ その年の12月31日現在で年齢が15歳以上であること。

- ハ その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること。

- (2) 「青色事業専従者給与に関する届出書」を納税地の所轄税務署長に提出していること。

提出期限は、青色事業専従者給与額を算入しようとする年の3月15日(その年の1月16日以後、新たに事業を開始した場合や新たに専従者がいることとなった場合には、その開始した日や専従者がいることとなった日から2か月以内)までです。

この届出書には、青色事業専従者の氏名、職務の内容、給与の金額、支給期などを記載することになっています。

また、専従者が増える場合や、給与を増額する場合など、届出の内容を変更するためには、「青色事業専従者給与に関する変更届出書」を遅滞なく納税地の所轄税務署長に提出していること。- (3) 届出書に記載されている方法により支払われ、しかもその記載されている金額の範囲内で支払われたものであること。

- (4) 青色事業専従者給与の額は、労務の対価として相当であると認められる金額であること。

なお、過大とされる部分は必要経費とはなりません。

すこし嚙み砕いてまとめると、

- 青色事業専従者に該当すること

- 事前に青色事業専従者給与の届出書を提出

- 事前に決めた給与額、支払方法を守っていること

- 青色事業専従者給与が妥当な金額であること

ですね。

詳細は下記の記事で紹介するとして、なぜこのように厳格なルールがあるのか。

その理由をお伝えしますね。

https://hostess-tax.com/pay-salary-2/

2、家族に給与を払えば、カンタンに節税できてしまう話し

正直に申し上げて、青色事業専従者給与の節税効果は非常に高いです。

だから節税対策が乱用されないように、厳格なルールが決められています。

たとえば生活費として毎月渡していた5万円を、「給与だ」と主張する人が一定数います。

もちろんあなたの仕事のお手伝いをしていればいいのですが。

安易に何でもかんでも「青色事業専従者給与」にさせないために、事前の届出書を提出、金額の決定、妥当な金額であるか等のルールが決められました。

だからルールさえ守れば、青色事業専従者給与は大きな節税効果をもたらせてくれます。

いままで白色申告だった方は青色申告を始めたほうが圧倒的に有利です。

https://hostess-tax.com/blue-2/

まとめ:白色申告は家族に給与を払えます。赤字のときに注意です

白色申告は家族に給与を払えました。

専門用語で「事業専従者控除」といいましたね。

事業専従者控除の要件は2つあります。

- 事業専従者がいること

- 確定申告書に事業専従者控除について記載すること

事業専従者の条件もありました。

もし不安な方はもう一度、本記事で確認してください。

そしてなにより伝えたいのは、白色申告は赤字になると事業専従者控除がゼロになってしまう点です。

事業専従者控除が使えなくても、条件を満たせば扶養控除等を適用できます。

しかしこれだと確定申告のぎりぎりまで事業専従者控除が使えるかわからない人が多いはずです。

それなら青色申告に切り替えたほうがよいのでした。

青色申告はたとえ赤字でも、

- 赤字の繰り越し

- 青色事業専従者給与の支払

が可能ですからね。

これからも事業を続けられる方。

長期的に考えれば青色申告のほうが圧倒的に有利です。

気づいたときに青色申告へ切り替える手続きを始めましょう。

始め方はカンタンです。

「青色事業専従者給与に関する届出書」を提出するだけですよ。