「青色申告は家族に給与を払える?」

「赤字でも経費になるの?」

「始め方は?」

上記のような疑問に、会計事務所歴6年のホスメモがお答えします。

白色申告でも家族に給与を払えますが、青色申告のほうが圧倒的に有利です。

というのも、①赤字でも家族に給与を払える、②赤字を翌期に繰り越せるからです。

計算上、白色申告では赤字になったときに家族に払った給与はゼロとみなされます。

なので家族に給与を払って節税したいのであれば、青色申告に切り替えるべきなんです。

どのようにすれば、青色申告で家族に給与を払えるのか。

詳しくまとめました。

ぜひ最後までお付き合いください。

🌞本記事の内容

・青色申告は家族に給与を払えるのか

・青色事業専従者給与の要件・仕訳

・青色申告事業専従者給与の始め方

青色申告は家族に給与を払えるの?

青色申告は家族に給与を払えますよ。

専門用語で「青色事業専従者給与」といいます。

ただし、青色事業専従者給与には要件があります。

- 青色事業専従者に支払われた給与であること

- 「青色事業専従者給与に関する届出書」を事前に提出していること

- 届出書に記載されている方法および金額内で給与を払うこと

- 給与の額は、労務の対価として相当であること

それぞれ解説しますね。

1、青色事業専従者に支払われた給与であること

青色事業専従者とはつぎの要件を満たした人です。

青色事業専従者とは、次の要件のいずれにも該当する人をいいます。

- イ 青色申告者と生計を一にする配偶者その他の親族であること。

- ロ その年の12月31日現在で年齢が15歳以上であること。

- ハ その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること。

簡潔にいうと、6か月以上お手伝いをした配偶者です。

配偶者は15歳以上ですし、生計が一緒だと思われますからね。

このような要件がある理由は、青色専従者給与を乱用させないとため。

たとえば孫にあげたお年玉を青色専従者給与にしようとする人がおられるからです。

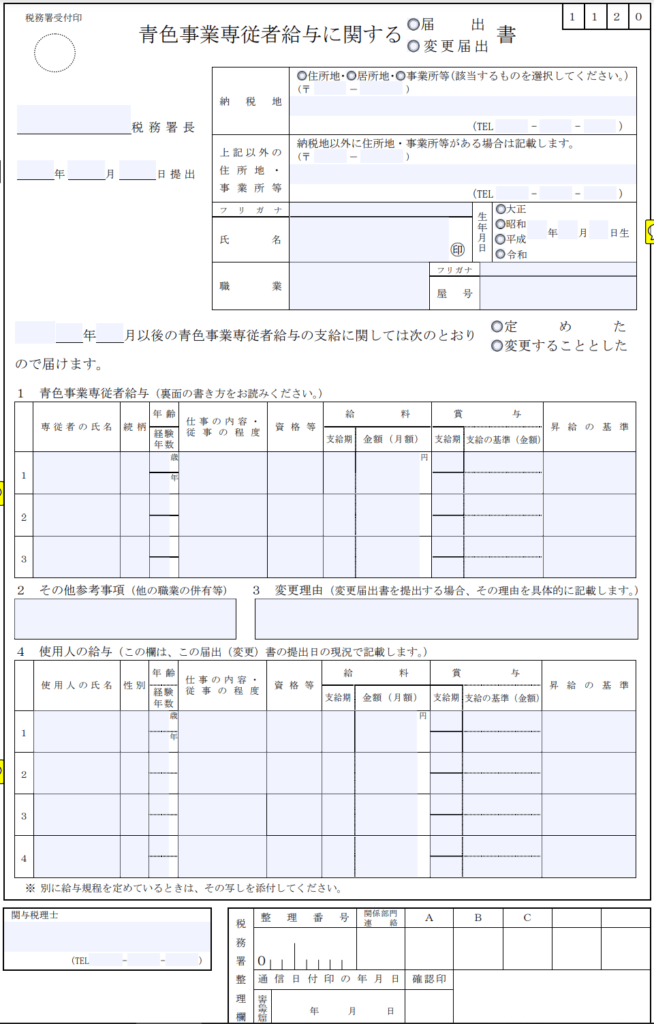

2、事前に青色事業専従者給与に関する届出書を提出すること

青色事業専従者給与は乱用されやすいです。

だから厳格なルールを守れる人だけが、節税の恩恵をうけれるように制度設計されています。

そのため事前に「青色事業専従者給与に関する届出書」を提出しなければいけません。

届出書には、いつから誰に給与を上限いくらで払うのかを書きます。

ここまで事前に決めておけば過度に乱用されないだろうというわけです。

3、届出書に記載されている方法および金額内で給与を払うこと

毎月10日、給与を30万円と記載したとしましょう。

青色事業専従者給与とみなされるには、毎月10日に30万円以下の金額で支給します。

届出書に記載する給与額は上限なので、それより小さい金額を支給すれば問題ナシです。

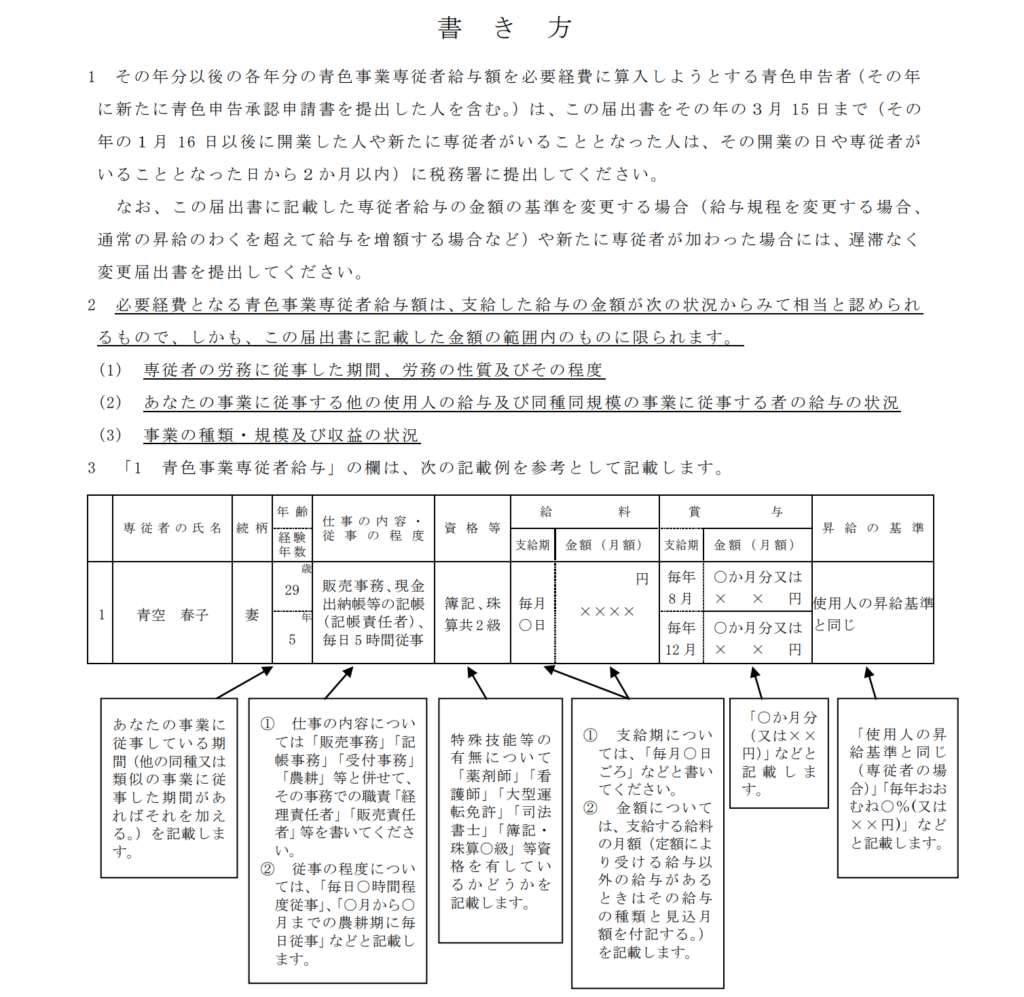

実際に届出書を見てみましょう。

青色事業専従者給与の書き方はこちらですね。

ほとんどの方は基本情報と①青色事業専従者給与の欄だけを書いておわりです。

また給与だけではなく、賞与も払えます。

だけど賞与はちょっとハードル上がりますよね。

賞与を払うには業績が良くないといけません。

それに客観的に見て妥当な金額にすべきです。

4、給与の額は、労務の対価として相当であること

給与の額は一般的に考えて、労務の対価として相当な金額でなければいけません。

たとえば経理事務作業で、1カ月間に5時間だけしか働いてないのに、20万も給与を払うのはおかしい。

2021年で考えれば、せいぜい時給1,500円が妥当だと思われます。

とすれば、5時間勤務だと7,500円でしょうか。

もちろん専門性が高い業務なら、時給を2,000円、2,500円だと想定して計算してもOKです。

あまりにも社会通念上の金額とかけ離れてはいけないのです。

すごく日本ぽい曖昧な表現ですよね。

でも日本語はあいまいな言語なので、法律表現もあいまいさが残ります。

残念ですが、受け入れましょう。

青色事業専従者給与の仕訳

青色事業専従者給与の仕訳はこちら。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 4/30 | 専従者給与 | 50,000 | – | / | 現金 | 50,000 | – | 事業専従者の給与 |

勘定科目で「専従者給与」を使いました。

だけれど、「給与手当」でもかまいません。

このあたりは好みですかね。

ちなみに青色事業専従者には、雇用保険がありません。

というのも生計が一緒の親族と働くときは、雇用保険に加入できないから。

健康保険については、個人事業主の場合、従業員が5人未満であれば加入義務はないです。

それに健康保険の扶養に収まる程度に、給与額を調整している人がほとんどだと思いますよ。

青色事業専従者給与の始め方

青色事業専従者給与の始め方はカンタンです。

- 青色申告を申請する

- 青色事業専従者給与に関する届出書を提出

上記の2ステップは書類を提出するだけで完了です。

最後に家族に給与を払ったときの注意点をお伝えしますね。

1、届出書を提出しよう

いま青色申告でない人は、まず青色申告承認申請書を提出しましょう。

記載方法はこちらの記事でどうぞ。

https://hostess-tax.com/blue-2/

青色事業専従者給与に関する届出書の記載方法はすでに紹介したので省きますね。

覚えておいてほしい注意点は、提出時期です。

- その年の3月15日まで

- 新たに事業を始めて2か月以内

に届出書を提出すれば、その年分の確定申告から青色申告にできます。

たとえば2021年3月15日に「青色申告承認申請書」と「青色事業専従者給与の届出書」を提出すれば、2021年分の確定申告から青色申告で専従者給与を使えます。

2021年分の確定申告は2022年3月に提出しますので、タイムラグがありますよ。

もし2021年5月に申請書等を提出すると、2022年分の確定申告から青色申告になるので、提出時期は約2年後です。

間違えやすいので気をつけてください。

2、家族に給与を払ったときの注意点

家族に給与を払ったときの注意点をまとめますね。

- 給与払う側:扶養控除等は使えない

- 給与受ける側:扶養や確定申告の有無

まず青色事業専従者給与を払うと、扶養控除や配偶者控除は使えません。

ダブル控除になってしまうからです。

ここは間違えやすいの注意しましょう。

ミスしてしまうと税額が安くなるので税務署から指摘されますよ。

つぎに青色事業専従者の年収が高いと、扶養から外れてしまうことがあります。

また2か所給与になると確定申告が必要になるケースもあるので注意です。

このように家族に給与を払うと、世帯全体を考えたうえで節税対策を考えなければ有利にならないです。

まとめ:青色申告で家族に給与を払うと節税対策になりますよ

青色申告は家族に給与を払えました。

しかも白色申告とはちがい、赤字でも給与を払えるので節税対策になりますよ。

ただし青色事業専従者給与にはきっちりした要件がありましたね。

- 青色事業専従者に支払われた給与であること

- 「青色事業専従者給与に関する届出書」を事前に提出していること

- 届出書に記載されている方法および金額内で給与を払うこと

- 給与の額は、労務の対価として相当であること

そして青色事業専従者給与を始めるには、

- 青色申告を申請する

- 青色事業専従者給与に関する届出書を提出する

上記の2枚の書類を提出する必要がありました。

家族に給与を払い所得を分散すれば、大きな節税効果が狙えます。

ただし、家族の年収が増えたときの処理もきちんと行わないとトータルでプラスになりません。

世帯全体でプラスになるように、適当な給与を支給するようにしましょうね。

今回は以上でおわります。

またどこかの記事で会いましょう。