「キャッシュフロー計算書は重要だ」と聞いたことはあるけれど、イマイチ仕組みを理解していない経営者の方は多いのではないでしょうか。

「キャッシュフロー計算書の概要を知りたい」

「キャッシュフロー計算書はどこから読めばいいの?」

「キャッシュフロー計算書の作り方も覚えておきたい」

上記のような要望にお答えします。キャッシュフロー計算書は、会社が現金をいくら増やしたのかを表しますので、会社の利益を計算する損益計算書よりもリアルな経営状況を映し出す財務諸表です。

またキャッシュフロー計算書には間接法と直接法がありますが、この記事では多くの企業が採用している間接法を前提に説明していきます。

キャッシュフロー計算書とは?

一言でいえば、キャッシュフロー計算書は1年間で会社がいくらお金を増やしたのか、それとも減らしたのかを表す財務諸表です。

【出典】[【経営ハッカー】キャッシュフロー計算書](https://keiei.freee.co.jp/2014/09/29/cashflow/)

上記のとおり、キャッシュフロー計算書の間接法では、損益計算書に表示されている税引前当期純利益を出発点として、現金の増減を営業、投資、財務の3つ項目ごとに表示します。

- 営業キャッシュフロー

- 投資キャッシュフロー

- 財務キャッシュフロー

それぞれ解説しますね。

営業キャッシュフロー

営業キャッシュフローは会社の本業で増減した現金を表します。

たとえば、ウェブ制作会社の本業といえば、ホームページの作成などウェブ制作に関わる事業ですよね。この本業でいくら稼いだお金が増えたのか、もしくは減ったのかを営業キャッシュフローは表します。

営業キャッシュフローは会社の稼ぐ力を表す指標とも言われており、ほとんどの方がまず営業キャッシュフローがプラスになっているかを確認します。営業キャッシュフローがマイナスだと会社の稼ぐ力が下がってる可能性が高いからです。

投資キャッシュフロー

投資キャッシュフローは、将来の利益獲得のために行なった設備投資や資金の運用による現金の増減を表したものです。

ウェブ制作企業がウェブサイト制作のためにソフトウェアを購入すれば、投資キャッシュフローに分類されます。このような設備投資によって、将来、会社の売上を高めることが期待できるからです。

企業はつねに利益を求めて成長していくものなので、投資キャッシュフローはマイナスになるのが普通です。もしプラスの場合は「投資するだけの資金が手元にないのでは?」と疑問を持たれます。

財務キャッシュフロー

財務キャッシュフローは、資金調達や借金返済など借りたお金と返したお金の増減を表します。

会社が銀行から融資を受けたときは、財務キャッシュフローに分類されます。銀行の融資によって現金が増えても、これは営業活動でも投資活動でもありませんよね。

借金返済を進めている会社が望ましいので、財務キャッシュフローはマイナスが基本です。財務キャッシュフローがプラスであると「手元に資金がないのでは?」と考えられしまいます。

キャッシュフロー計算書の読み方

キャッシュフロー計算書で、ここだけは真っ先に読んでほしいポイントをまとめました。

- 営業キャッシュフローがプラスであるか

- 投資キャッシュフローはマイナスで、フリーキャッシュフローはプラスであるか

キャッシュフロー計算書は貸借対照表と損益計算書を元に作成されますので、キャッシュフロー計算書を読むときは、この3つの財務諸表を合わせて参照しましょう。

営業キャッシュフローがプラスであるか

営業キャッシュフローは本業で稼ぐ力を表しますので、プラスであるかマイナスであるかをまず確認してください。

もし営業キャッシュフローがマイナスだった場合、なにが原因でマイナスになってしまったのか、詳細を一つひとつ確認してみましょう。よくある例はこちらです。

- 在庫が増えた

- 売掛金が増えた

在庫が増えたということは、売れていない商品をたくさん購入したと同じことなので、現金が減ります。そのため、在庫が増えると営業キャッシュフローをマイナスにします。つぎに、売掛金が増えたということは、本来受け取るべき代金を回収できていない状況なので、営業キャッシュフローをマイナスにします。

またキャッシュフロー計算書だけではなく、貸借対照表でも在庫や売掛金の金額を確認をしておくと、経営状況がよく理解できると思います。

一方で営業キャッシュフローがプラスの場合は、本業に稼ぐ力がある証拠なのであまり気にしなくても平気です。時間のある方は、前期のキャッシュフロー計算書と比較して、何が原因で営業キャッシュフローが増えたのか突き詰めてみると良いでしょう。

投資キャッシュフローはマイナスで、フリーキャッシュフローはプラスであるか

つづいて確認していただきたのは、投資キャッシュフローがマイナスで、フリーキャッシュフローがプラスであるかどうかです。

ここでフリーキャッシュフローについて説明させてください。フリーキャッシュフローとは営業キャッシュフローから投資キャッシュフローを引いた残高のこと。

フリーキャッシュフローがプラスであれば「自由に使えるお金が会社にある」ことを意味しますので、健全な経営状況であると言えるでしょう。また投資キャッシュフローは「営業キャッシュフローを超えてまでするべきではない」のがセオリーです。

もしフリーキャッシュフローがマイナスの場合、自由に使えるお金がない状態なので、「借金の返済にお金をまわせるだろうか」と投資家に不安を与えてしまうかもしれません。

キャッシュフロー計算書の作り方

キャッシュフロー計算書の重要性は感じていただけたと思います。さいごにキャッシュフロー計算書の作成方法について解説します。

キャッシュフロー計算書作成に必要な資料

まずキャッシュフロー計算書を作るためには、下記の資料が必要ですのでご準備ください。

- 前期と当期分の貸借対照表

- 当期分の損益計算書

キャッシュフロー計算書は現金がいくら増えたのか、もしくは減ったのかを表しますので、貸借対照表については2期分の資料が必要です。

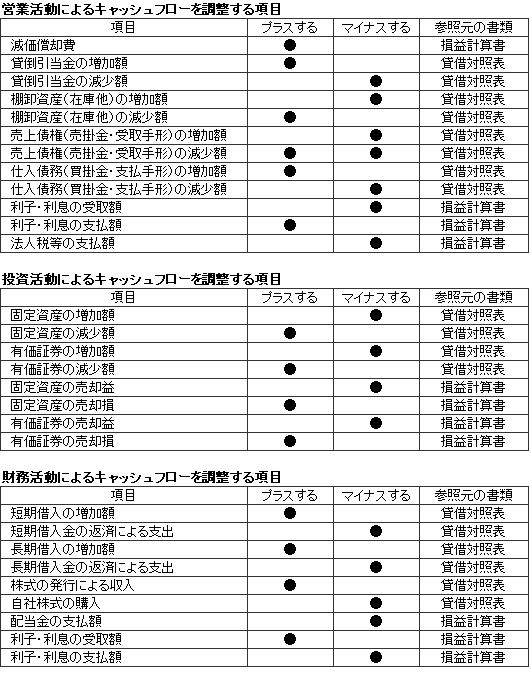

キャッシュフロー計算書の作成手順

【出典】[【ビジネスハック】キャッシュフロー計算書の作成方法](http://bizhack.jp/cashflowmake/#i-12)

さてお手元の資料を参照しながら、上記の表に従い、営業、投資、財務キャッシュフローごとに調整した金額を記入しましょう。

売掛金など貸借対照表に表示される資産、負債、資本金については増減額を記入します。その他の項目については、損益計算書から金額を転記するだけです。たったこれだけでキャッシュフロー計算書が作成出来上がります。

まとめ

キャッシュフロー計算書は1年間で会社がいくらお金を増やしたのか、それとも減らしたのかを表す財務諸表でした。

キャッシュフロー計算を読み解けば、会社のリアルな経営状況が手にとるようにわかります。真っ先に読むべきポイントは2つだけです。

- 営業キャッシュフローがプラスであるか

- 投資キャッシュフローはマイナスで、フリーキャッシュフローはプラスであるか

この2つを意識しながら、貸借対照表と損益計算書と合わせてキャッシュフロー計算書を読み解いてみてください。