「源泉所得税はいつまでに払えばいいの?」

「源泉所得税の計算方法も教えて!」

このような疑問にお答えします。源泉所得税は毎月10日までが納付期限ですが、ある手続きをすれば納付期限を半年に1回に減らすことができますよ。

源泉所得税はいつまでに払えばいいの?

源泉所得税は毎月10日までに支払うのが原則です。

源泉徴収した所得税及び復興特別所得税は、原則として、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。

しかし、従業員の数が常時10人未満であれば申請書を提出することで納期の特例を受けることができますよ。

源泉所得税の納期の特例を申請しよう

もしまだ「源泉所得税の納期の特例の承認に関する申請」を提出していないなら、さっそく提出しておきましょう。

この書類を提出することで、源泉所得税を納める納期を年に2回にすることができます。こんなかんじです。

- 1月から6月分→7月10日までに納税する

- 7月から12月分→1月20日までに納税する

これだけでもかなり事務作業のコストを削減できます。なんでかというと源泉所得税の管理はけっこう大変だからです…

また源泉所得税は給与にかかるものだけではないんです。報酬にも源泉所得税がかかることがあります。この2つの源泉所得税を管理するのでけっこう大変な作業になっちゃうんですよね。

源泉所得税の徴収には2種類ありますよ

もしからしたら知らなかった方もいるかもですが、源泉所得税の徴収には2種類あります。

給与と報酬です。

じつは税理士報酬やライター報酬などを払うときは、従業員にお給料を払うときのように、源泉所得税を徴収しないといけないんですよ。

源泉徴収が必要になる報酬はつぎの通りです。

報酬・料金等の支払を受ける者が個人の場合の源泉徴収の対象となる範囲

- イ 原稿料や講演料など

ただし、懸賞応募作品等の入選者に支払う賞金等については、一人に対して1回に支払う金額が5万円以下であれば、源泉徴収をしなくてもよいことになっています。- ロ 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

- ハ 社会保険診療報酬支払基金が支払う診療報酬

- ニ プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

- ホ 芸能人や芸能プロダクションを営む個人に支払う報酬・料金

- ヘ ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

- ト プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

- チ 広告宣伝のための賞金や馬主に支払う競馬の賞金

国税庁:源泉徴収が必要な報酬・料金等とは

けっこうありますよね…

ちなみに支払い先が法人の場合は源泉徴収しなくてOKデス。あくまで個人へ支払うときだけ源泉徴収が必要になります。

納期の特例を申請していれば、報酬にかかる源泉所得税も半年に1回納税すればOKですので、作業コストを下げれますよ。

源泉所得税を徴収しなくてもいい場合

下記の条件に当てはまれば、個人事業主は源泉徴収をしなくても大丈夫です。

個人事業主が源泉徴収が必要ない条件

- 給与の支払いをしていない

- 常時2人以下の家事使用人のみに対する給与の支払い

つまり、従業員を雇っていなければ源泉徴収をしなくてOKになります。これは報酬にかかる源泉所得税についても同じです。

たとえば誰も雇っていないフリーランスが個人事務所の税理士に報酬を払うとしましょう。このときフリーランスの方は源泉徴収しなくてOKです。

だからあらかじめ税理士には「源泉徴収をしないでください」と伝えておくといいですよ。

ただし、ホステス源泉に関しては省略できないので注意してください…

このように源泉徴収をしなくていい場合もあるので、覚えておくといいと思います。

源泉所得税の計算方法は?

源泉所得税の計算方法は給与と報酬で異なります。

- 給与→源泉徴収税額表から参照する

- 報酬→支払金額×10.21%(報酬の種類によって計算方法が異なる)

給与の源泉は源泉徴収税額表から参照します

給与の源泉を計算する方法はカンタンで、国税庁が公開している源泉徴収税額表から金額をピックアップすればいいだけです。

表の読み方は下記の点に注意すれば大丈夫です。

- 参照する金額は給与から社会保険料等を引いた残額

- 扶養する家族の数によって、税額が変わる

- 月払いor日払いを確認する

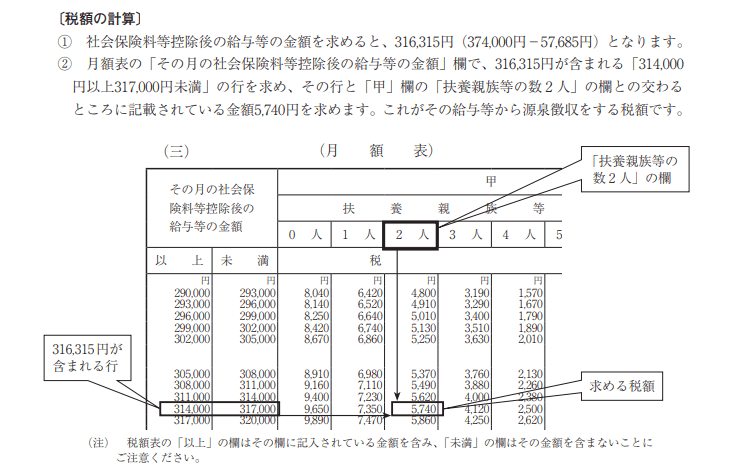

参考までに税務署が公開している源泉徴収税額表の読み方を貼っておきますね。

国税庁:給与所得の源泉徴収税額の求め方

源泉徴収税額表は乙欄と甲欄に分かれていますが…

あと源泉徴収税額表には乙欄と甲欄があるのですが、、、乙欄だと、税率が30.63%になるので異常に高くて不利です…

そこで、乙欄で計算しないようにするには、年末調整で従業員が「給与所得者の扶養控除等の(異動)申告」を会社に提出する必要があります。

だけど、この書類は後だしでもバレないですww

なんでかというと、税務署から「給与所得者の扶養控除等の(異動)申告を提出してください」と言われない限り、会社が書類を保管しておけばいいからです。

この申告書は、本来、給与の支払者を経由して税務署長及び市区町村長へ提出することになっていますが、給与の支払者は、税務署長及び市区町村長から特に提出を求められた場合以外は、提出する必要はありません(給与の支払者が保管しておくことになっています。

このように、じつは年末調整の資料って、税務署はチェックしてないんですよね…

なので、給与の源泉は甲欄で計算してあげればいいと思いますよ。

つづいて、報酬にかかる源泉所得税の計算方法を解説しますね。

報酬にかかる源泉は支払額×10.21%が基本です

報酬にかかる源泉は、支払金額×10.21%が基本になります。

源泉徴収すべき所得税額及び復興特別所得税の額は支払金額(源泉徴収の対象となる金額)により次のようになります。

支払金額(=A) 税額 100万円以下 A×10.21% 100万円超 (A-100万円)×20.42%+102,100円 国税庁:原稿料や講演料等を支払ったとき

たとえばライターさんが10万円を報酬として請求するとしましょう。このときの源泉所得税は10万円×10.21%=10,210円になります。

ただし、外交員とホステスさんいかかる源泉所得税は計算方法が若干違うので注意してください。

外交員とホステス報酬の源泉は計算方法が独特です

外交員だと12万円の控除が使えます。

源泉徴収すべき所得税及び復興特別所得税の額は、報酬・料金の額から1か月当たり12万円(同月中に給与等を支給する場合には、この12万円からその月中に支払われる給与等の額を控除した残額)を差し引いた残額に10.21%の税率を乗じて算出します。

- (例)1 報酬・料金を20万円支払う場合

(20万円-12万円)×10.21%=8,168円

源泉徴収すべき所得税及び復興特別所得税の額は8,168円となります。国税庁:外交員等に支払う報酬・料金

またホステスさんだと月払い報酬で月の日数×5000円分の控除が使えます。

源泉徴収すべき所得税及び復興特別所得税の額は、報酬・料金の額から同一人に対し1回に支払われる金額について、5千円にその報酬・料金の「計算期間の日数」を乗じて計算した金額(同月中に給与等の支払がある場合には、その計算した金額からその計算期間の給与等の支給額を控除した金額)を差し引いた残額に10.21%の税率を乗じて算出します。

例)

ホステス報酬の支払金額の計算の基礎期間3月1日から3月31日(31日間)営業日数25日間、3月分の報酬75万円を支払う場合

(75万円―15万5千円)×10.21%=6万749円(1円未満端数切捨て)

国税庁:ホステス等に支払う報酬・料金

こんな感じで、源泉所得税を計算するまえに控除があるので間違えないようにしましょう。

で、実際に源泉所得税を計算しようとすると、疑問に思うことが出てきます。

そう、消費税です。

源泉を計算するときの支払金額に、消費税を含めるor含めないで迷う人が多いんですよ。

結論を言うと、消費税を含めなくてOKです。

報酬の源泉所得税を計算するときは税抜き価格にする

報酬の源泉所得税を計算するときは税抜き金額に10.21%をかけて計算しましょう。

弁護士や税理士などからの請求書等に報酬・料金等の金額と消費税等の額とが明確に区分されている場合には、消費税等の額を除いた報酬・料金等の金額のみを源泉徴収の対象としても差し支えありません。

消費税が明確に区分されている場合ってありますけど、普通に請求書を作っていれば、報酬額と消費税額は明確に区分されていますよね?

Misocaで請求書を作れば消費税は明確に区分されているので問題なしです。

Misocaなら毎月5件までは無料で、納品書、見積書、請求書、領収書を一括で作成できるのでお試しください。

クラウドなので、ネカフェから請求書を発行することも可能ですw

またよくある質問として、交通費を立替えたときに、源泉所得税の計算がどうなるのか説明しますね。

交通費などは報酬の金額に含める?

たとえば講演会を開催するために沖縄に招かれたとしましょう。

このときにかかった飛行機代、ホテル代は依頼者が負担するとしますね。

このようなケースでは、源泉所得税の計算は報酬+交通費に10.21%をかけて計算されてしまいます。

謝礼、研究費、取材費、車代などの名目で支払われていても、その実態が報酬・料金等と同じであれば源泉徴収の対象になります。

国税庁:源泉徴収が必要な報酬・料金等とは

ただし、依頼者が直接交通費を払ってくれていたら、講演の報酬金額に10.21%をかけて源泉を計算できますよ。

しかし、報酬・料金等の支払者が、直接交通機関等へ通常必要な範囲の交通費や宿泊費などを支払った場合は、報酬・料金等に含めなくてもよいことになっています。

国税庁:源泉徴収が必要な報酬・料金等とは

かなりややこしいですね…

もう理解されたと思いますが、源泉所得税の管理はかなりめんどくさく大変です。

できればフリーランスになって、源泉所得税を払わなくていいようにするのがおすすめですね。

今さらフリーランスになれない方は、納期の特例だけは提出しておきましょう。納付期限を半年に1回に減らせるのは大きなメリットですので。

まとめ:源泉所得税の納付期限は毎月10日です、きっちり管理しましょう

源泉所得税の納付期限は毎月10日ですが、「源泉所得税の納期の特例の承認に関する申請」を出せば、半年に1回まで減らすことができました。

でもこれは従業員が9人以下の中小企業だけにつかえる特典です。

つづいて、源泉所得税の計算方法は給与と報酬で異なりましたよね?

- 給与→源泉徴収税額表から参照する

- 報酬→支払金額×10.21%(報酬の種類によって計算方法が異なる)

とくに報酬にかかる源泉所得税は論点多めなので、管理がたいへんです…

報酬の源泉所得税が多い事業者さんは、税理士に依頼したほうがいいかもです。源泉所得税って国税なので、ちょっと納税が遅れただけですぐに税務署から電話が来ます…

税務署から電話が来ると、正直言ってドキドキするので専門家に任せておいた方が安心できますよ。