「源泉所得税の納期の特例はいつまで納税すればいい?」

「特例分の納付書の書き方を知りたい」

「計算方法も教えて!」

このような疑問にお答えします。

源泉所得税の特例の納期は、毎年7月10日と1月20日の2回です。

該当する日が土日祝日だと、後の日にずれます。

✔️この記事の内容

・納期の特例の納付期限

・納期の特例の計算方法

・納付書の書き方

源泉所得税の納期の特例はいつ?

源泉所得税の納期の特例は年2回あります。

この特例を受けていると、その年の1月から6月までに源泉徴収した所得税及び復興特別所得税は7月10日、7月から12月までに源泉徴収した所得税及び復興特別所得税は翌年1月20日が、それぞれ納付期限になります。

国税庁:納期の特例

まとめるとこうなります。

- 7月10日→1月から6月に支払った給与と税理士等の報酬分

- 1月20日→7月から12月に支払った給与と税理士等の報酬分

納期の特例のおさらい

念のため、納期の特例について説明しておくと、常勤の従業員を9人までしか雇っていない経営者は、半年分の源泉税をまとめて払うことができました。

本来源泉所得税は、翌月10日に納税しないといけないので、「納期の特例」は事務作業の緩和をねらった制度になります。

源泉徴収した所得税及び復興特別所得税は、原則として、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。

しかし、給与の支給人員が常時10人未満の源泉徴収義務者は、源泉徴収した所得税及び復興特別所得税を、半年分まとめて納めることができる特例があります。

これを納期の特例といいます。

国税庁:納期の特例

納期の特例の対象は給与、税理士等の報酬のみ

納期の特例で注意してほしいのは、対象となる源泉所得税は限られている点です…

- 給与(賞与、退職金を含む)

- 司法書士

- 税理士

- 弁護士

たとえばホステスにかかる源泉は、「納期の特例」の対象外になるため、源泉が発生するのであれば、報酬支払日の翌月の10日までに納税しなければいけません…

「納期の特例」は給与と税理士報酬等だけに使えると覚えておきましょう。

法人に払った報酬には源泉所得税は発生しないです

もうひとつ注意点を上げておくと、法人に払った報酬には源泉所得税が発生しないです。

たとえば税理士法人と顧問契約を結んでいると、税理士報酬には源泉所得税が発生しないので、源泉所得税を払う必要はありません。

一方で個人の税理士と契約を結んでいると、報酬に対して源泉所得税がかかります。

ただし、これにも例外があるので詳しくは「個人事業主でも源泉徴収が必要はない条件とは?【給与or外注費】」を読んでいただけますか?

ひとまずは、「法人の報酬には源泉所得税がかからない」と覚えておいてください。

「納期の特例」の源泉所得税の計算方法

さて注意点がたくさんありましたが、これから源泉所得税の計算方法を紹介します。

- 支払日基準で給与と報酬を集計する

- 給与は源泉徴収税額表で源泉税を参照する

- 報酬は税抜き価格に10.21%をかけた金額を求める

①支払日基準で給与と報酬を集計する

まずは支払日基準で給与と税理士報酬等を集計してください。

たとえば7月10日の納期の特例では、1月から6月に支払った給与と税理士報酬等を集計しましょう。

よくある間違えは、6月に未払いで計上し、7月に支払った給与を含めてしまうことです。

支払日基準なので、未払いで計上したものは対象には含めません。

そのため給与の支給が翌月払いの会社では、12月分〜5月分の給与が「納期の特例」に該当します。

12月分の給与は1月に支払われますよね?

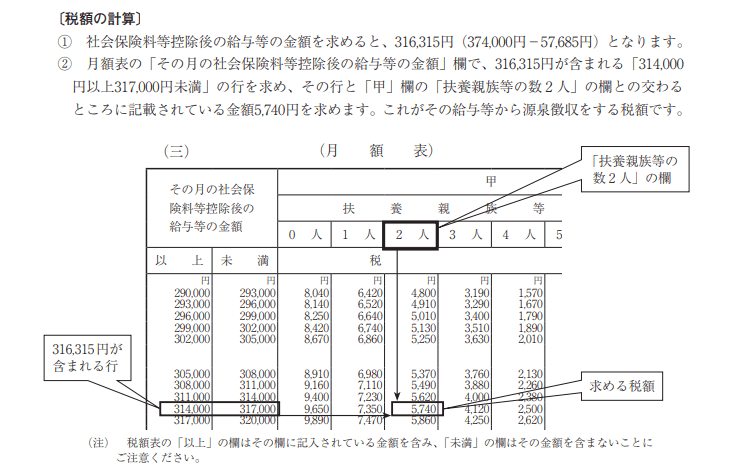

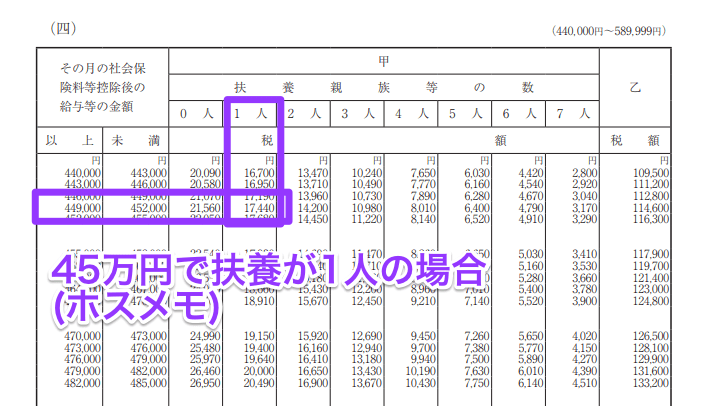

②給与は源泉徴収税額表で源泉税を参照する

給与は源泉徴収税額表で源泉税を参照してください。

国税庁:給与所得の源泉徴収税額の求め方

まとめると、源泉徴収税額表の見方は下記の手順に従えばOKです。

- 日払いor月払いを確認する

- 課税支給額ー社会保険料等の残額を求める

- 扶養人数を確認する

たとえば扶養なしの人が、月額給与20万円、社保3万円の場合は、源泉徴収税額表の行で17万円に該当し、列で扶養0人の金額を見れば大丈夫です。

源泉徴収税額表を良く見ると、乙欄と甲欄がありますが、甲欄をみればいいですよ。

乙欄は年末調整のときに扶養控除申告書を出していない方だけが使います。

まあ出そうが出さまいがバレないと思いますが。

この申告書は、本来、給与の支払者を経由して税務署長及び市区町村長へ提出することになっていますが、給与の支払者は、税務署長及び市区町村長から特に提出を求められた場合以外は、提出する必要はありません(給与の支払者が保管しておくことになっています。

③報酬は税抜き価格に10.21%をかけた金額を求める

報酬にかかる源泉は、支払金額×10.21%が基本になります。

源泉徴収すべき所得税額及び復興特別所得税の額は支払金額(源泉徴収の対象となる金額)により次のようになります。

支払金額(=A) 税額 100万円以下 A×10.21% 100万円超 (A-100万円)×20.42%+102,100円 国税庁:原稿料や講演料等を支払ったとき

たとえばライターさんが10万円を報酬として請求するとしましょう。このときの源泉所得税は10万円×10.21%=10,210円になります。

ただし、外交員とホステスさんいかかる源泉所得税は計算方法が若干違うので注意してください。

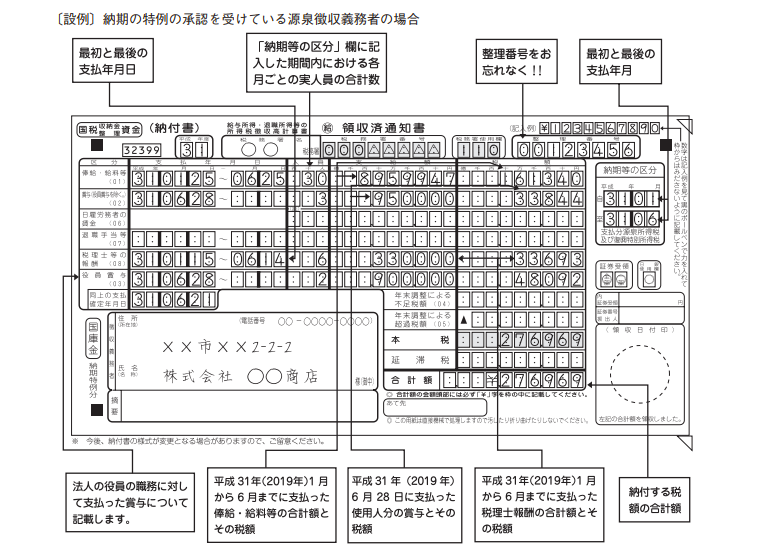

源泉所得税の「納期の特例」の納付書の書き方

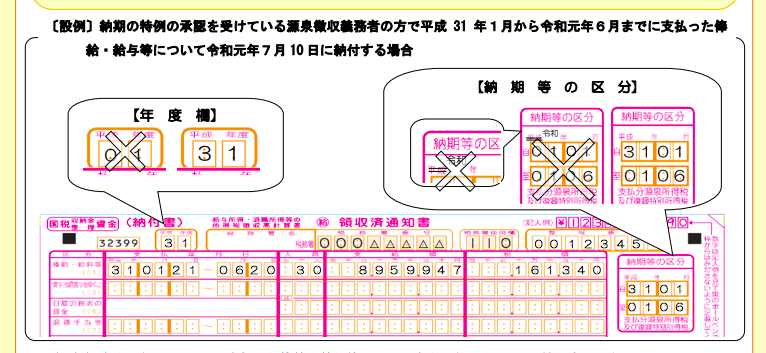

出典:https://www.nta.go.jp/publication/pamph/gensen/shikata2019/pdf/15.pdf

納期の特例の納付書の書き方をチェックリストにまとめました。

| 番号 | 納付書の内容 | 役に立つ説明 |

| 1 | 税務署番号 | 税務署番号は国税庁のサイトから参照してください。 |

| 2 | 納期の区分 | 納期の特例では、1月から6月or7月から12月と記入しましょう。 |

| 3 | 俸給・給与等 | 支払日、支払人数、支給額、給与の納税額を書きます。 |

| 4 | 税理士等の報酬 | 支払日、支払人数、支給額、給与の納税額を書きます。 |

| 5 | 本税と合計額 | 納税の合計額を本税と合計額に集計する。 |

| 6 | 合計額 | 合計額に「¥」をつける |

| 7 | 税務徴収義務者 | 会社や個人の住所、名称を書きます。 |

大事なのは、⑤と⑥の納税の合計額です。

あとは②の納期の区分も大事ですね。

そのほかは多少間違えがあったとしても、ペナルティがあるわけでもないです。

とにかく「納付期限までにきちっと支払をしている」という事実が大事です。

多少間違えてでも納税はしましょう。

令和の表記について

令和になったため、納付書の表記がちょっと煩雑になりました。

問題になったのは納期の区分を令和の分は「01」で表現するか、令和だけど平成31年のまま表記するかということです。

結論、どちらでもよくなりました。

なお、上記設例は、原則的な記載方法を示したものであり、「年度欄」、「支払年月日欄」及び「納期等の区分欄」に記載いただく「年」については、令和表記「01」を平成表記「31」と記載してご提出いただいても、有効なものとして取り扱うこととしています。

国税庁:令和にともなる納付書の書き方

まとめ:源泉所得税の納期の特例は7月10日と1月20日の2回です

納期の特例の納付期日は2回ありました。

1月20日の方は、年末調整、法定調書、給与支払報告書、償却資産税申告書などの提出時期とかぶりますので少ない時間で集計して、納税までしなくてはなりません。

忙しくなるまえに、ささっと集計して早く帰れるようにしましょうねw

源泉所得税の仕訳については「源泉所得税を納めたときの仕訳は?管理方法も教えます【預り金】」を参照していただけますか?

源泉所得税の計上から納税まで解説しています。

また預り金の管理方法を説明しているので役に立つとおもいますよ。