「飲食代の仕訳はどうなる?」

「勘定科目は?」

このような疑問にお答えします。飲食代は論点多めで、交際費、会議費、福利厚生費になる可能性があります…

結論をいうと、会議費で処理できるようにしておくといいですよ。

個人事業主の飲食代の仕訳はどうなる?

飲食代の仕訳はシンプルですよ。

たとえば焼き肉屋の飲食代7,000円を現金で払ったときの仕訳はコチラです。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 4/1 | 交際費 | 7,000 | 課税仕入れ8% | / | 現金 | 7,000 | – | 焼き肉 |

借方が費用の交際費を増やして、貸方が資産の現金を減らしています。まあ、覚える必要はとくにないので、このとおり仕訳を作れば問題なしですね。

でもここで一つ問題があります…

飲食代の勘定科目は、条件によっては交際費、会議費、福利厚生費にもなりえるんです。

飲食代の勘定科目は会議にすべき

結論をいうと、飲食代の勘定科目は会議費にすべきです。なぜかというと、交際費と福利厚生費には制限があるからです。なので、消去法で会議費がいちばんリスク少なめになります。

たとえば法人の場合、じつは交際費は全額経費として認められていません。でも特例が作られていて、中小企業は800万円まで交際費を経費にできることになりました。

また福利厚生費も細かい規定があり、下手をすると福利厚生費で処理していた飲食代が、給与として扱われてしまいます…

社会通念上一般的に行われていると認められる範囲内の福利厚生行事としては、あまりにも多額であり、また、従業員等の家族等が参加し、その旅行費用までほとんど全額負担していることを考慮すると、本件慰安旅行が社会通念上一般的に行われていると認められる範囲内の福利厚生行事と同程度のものとは認められない。

したがって、請求人は本件慰安旅行の実施によって、本件旅行参加者に対して経済的利益を供与したものと認められるので、本件旅行費用は、本件旅行参加者に支給した所得税法第28条に規定する給与等と認めるのが相当である。

国税不服審判所:福利厚生に関する判決

こうなると最悪で、経費が減るので法人所得はあがりますし、給与が増えるので福利厚生を受けた人の所得税、住民税もあがります。

このようなリスクを考えれば、会議費にするのがいいですよね。

会議費にするための条件

飲食代のうち、一人当たり5000円以下のものは会議費に処理できます。一方で一人当たり5000円以上だと交際費になりますので注意してください。

次に掲げる費用は交際費等から除かれます。

(2) 飲食その他これに類する行為(以下「飲食等」といいます。)のために要する費用(専らその法人の役員若しくは従業員又はこれらの親族に対する接待等のために支出するものを除きます。)であって、その支出する金額を飲食等に参加した者の数で割って計算した金額が5,000円以下である費用

国税庁:交際費の範囲

とはいえ、これは法人税の話しなので、個人には強制されないルールです。

でもいちおう法人とおなじように一人当たり5000円以下の飲食代だけを会議費にしたほうが無難だと思いますよ。

会計ソフトで飲食代の仕訳を作ってみました

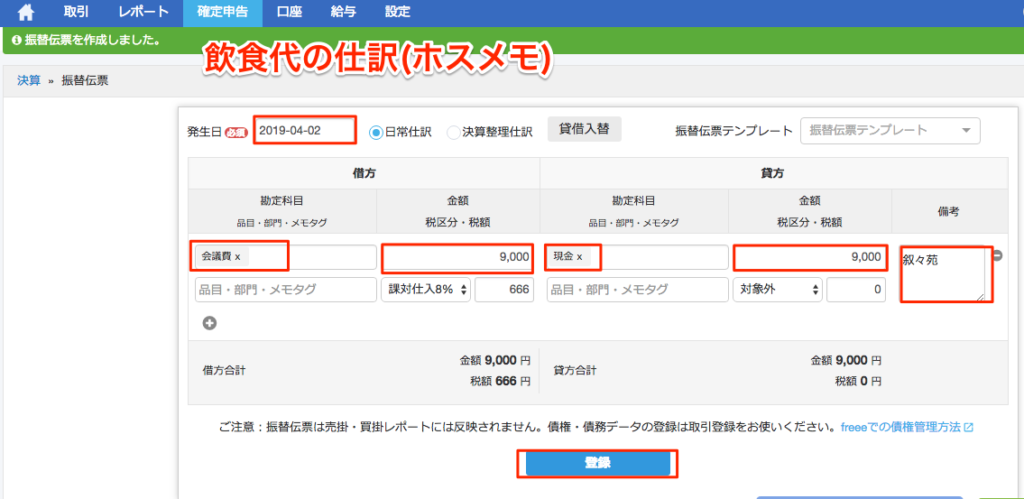

freee、やよいの青色申告、マネーフォワード確定申告で、飲食代の仕訳を作ってみましたので参考にしてください。

freeeの場合はこれです。

つづいてやよいの青色申告の場合。

さいごはマネーフォワード確定申告です。

まとめ:個人事業主の飲食代は会議費で仕訳を作りましょう

飲食代は、交際費、会議費、福利厚生費になりえましたよね。

でも交際費には制限があるし、福利厚生費は規定が厳しく、最悪場合、給与認定されてしまいます。このように考えれば、飲食代は会議費で仕訳を作るのがぶなんでした。

今日はここまでです。

リスクを下げつつ、しっかり節税していきましょう。