「減価償却費の決算仕訳が知りたい…」

「決算で固定資産台帳が必要?」

「チェックの方法は?」

上記のような疑問にお答えします。

✔️この記事の内容

・減価償却費の決算仕訳の手順

・減価償却費でチェックすべきこと

・会計ソフトで減価償却費を計上しよう

減価償却費の決算仕訳を作成するまでの手順

決算で減価償却費を計上するまでの手順はこちらになります。

- 固定資産台帳に固定資産を計上する

- 固定資産台帳で減価償却費の確認

- 減価償却費の決算仕訳作成

1、固定資産台帳に固定資産を計上する

まずは固定資産台帳の期末簿価と帳簿の固定資産の残高が一致しているか確認しましょう。

もし一致していなければ、つぎのような状況があるとおもいます。

- 固定資産の取得

- 固定資産の売却

- 固定資産の除却

よくあるのは帳簿では固定資産を新たに計上しているのに、固定資産台帳に反映し忘れていたケースですね。

最近の会計ソフトでは、固定資産台帳の機能もついているので、フルに活用しましょう。

freee、やよいの青色申告、マネーフォワードすべて固定資産台帳が使えますよ。

あとで入力方法を解説しますね。

2、固定資産台帳で減価償却費の確認

帳簿で減価償却費が未計上であれば、固定資産台帳から確認します。

減価償却費は固定資産台帳で管理するので、ぎゃくをいえば台帳がないと減価償却費はわかりません。

減価償却費で確認すべきことは、

- 耐用年数

- 償却方法

上記の2点ですかね。

耐用年数が短い方が毎年の償却金額が多くなり事業者に有利です。あと中古資産の耐用年数は、ご自身で計算して求めなければいけません。

償却方法は、定額法や定率法があり、資産の種類によっては選択ができます。

このように減価償却費はけっこう論点多いです。

3、減価償却費の決算仕訳作成

さて固定資産台帳で減価償却費の金額が確認できたら、仕訳にしましょう。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 3/31 | 減価償却費 | 100万 | – | / | 建物 | 100万 | – | 決算 |

| 減価償却費 | 70万 | – | 工具器具備品 | 70万 | – | 決算 | ||

| 減価償却費 | 50万 | – | 車両運搬器具 | 50万 | – | 決算 |

上記のように、固定資産の残高をへらす仕訳になります。

この仕訳を作成したあとは固定資産台帳と帳簿の固定資産の残高が一致していることを確認してください。

減価償却費の仕訳の消費税区分

消費税の区分はすべて対象外になるので間違えないでくださいね。

会計ソフトによっては、減価償却費を計上するときに貸方に建物等を計上すると、税区分が課税仕入10%とかになるかもしれません。

しかしながら、建物にかかる消費税は取得時に全額認識しているので、毎年の減価償却費を計上するときには消費税は一切認識しないんです。

(減価償却資産に係る仕入税額控除)

11-3-3 課税仕入れ等に係る資産が減価償却資産に該当する場合であっても、当該課税仕入れ等については、当該資産の課税仕入れ等を行った日の属する課税期間において法第30条《仕入れに係る消費税額の控除》の規定が適用されるのであるから留意する。

国税庁:課税仕入れ等の時期

なので、減価償却費の消費税は認識しない。

減価償却費の仕訳を計上するときは、ここまでチェックできるようになりましょう!

つづいては、決算時の減価償却費でチェックすべき論点をお伝えします。

決算時の減価償却費でチェックすべきこと

決算時の帳簿ではつぎの点をチェックしましょう。減価償却費に影響を与えます。

- 10万円以上の消耗品費があるか

- 少額資産や一括償却資産にすべきか

- 帳簿の残高が固定資産台帳と一致するか

1、10万円以上の消耗品費があるか

決算では、消耗品費を10万円以上の金額で絞って検索をしましょう。

freee、弥生会計、マネーフォワードといった会計ソフトでは可能ですが、もしできなければエクセルにエクスポートしてフィルターで金額を大きい順に並び替えてチェックできます。

金額が10万円を超えてくると減価償却資産に該当するはずですが、注意すべきこともあります。

それは、減価償却費資産に該当するのは下記の2点に当てはまるものだけです。

- 1つあたりの金額が10万円を超えていること

- 税抜き経理なら税抜き価格が10万円以上であること

規模が大きい法人とかになると、見逃しがちなので気をつけてくださいね。

消耗品費ってけっこうなんでもありですし、消費税では論点が少ないのでチェックがゆるくなりやすいです。

2、少額資産や一括償却資産にすべきか

中小企業や青色申告の個人事業主であれば、30万円未満の資産を少額資産or一括償却資産として計上できます。

ホスメモ:いくらから固定資産で計上する?【10万/20万/30万】

ようは、耐用年数を1年or3年にできるのですぐに経費にできますよという話しです。

パソコンを購入したときによく使いますね。

国税庁が定めるパソコンの耐用年数は4年なので、20万円のパソコンを買えば、毎年5万円ずつ経費計上する流れになってしまいます。

キャッシュアウトは初年度に20万円しているのに…。

というわけで少額減価等を活用したほうが有利になります。

少額減価or一括償却資産の判断については、償却資産税申告書を提出する1月と決算時の両方で検討すべきですね。

さて実際に会計ソフトを使用して減価償却費を計上してみます。

会計ソフトで減価償却費を計上しよう

つぎの3つの会計ソフトを使用して減価償却費を計上しますね。

- freee

- やよいの青色申告

- マネーフォワード

1、freee

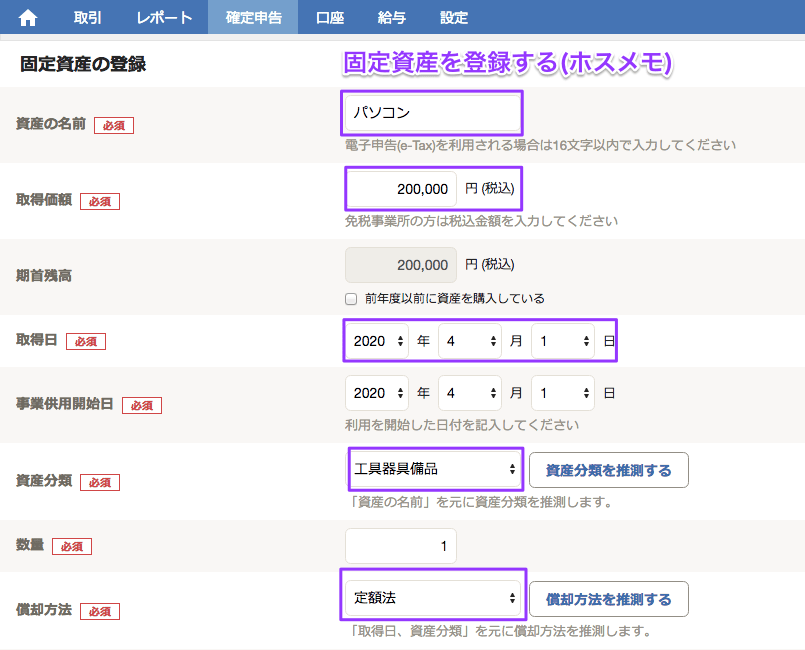

まずは固定資産の登録からです。

メニューの「確定申告」→「その他の機能」→「固定資産台帳」を開きましょう。

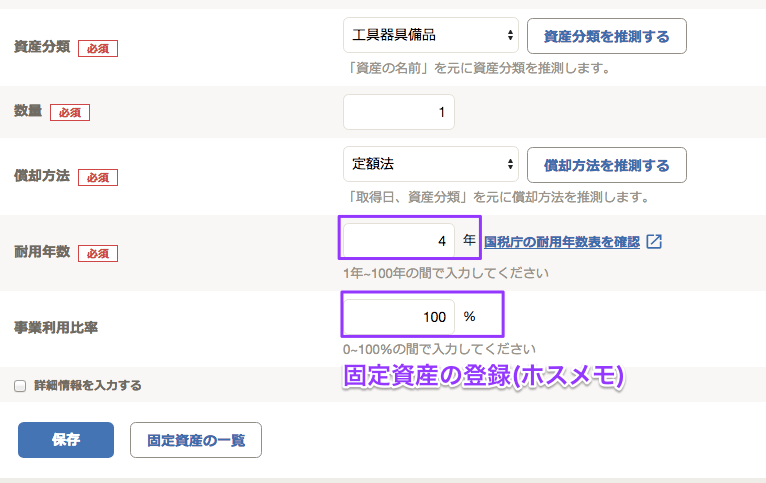

固定資産の登録は画像にあるとおり、

- いくらで購入したのか

- いつ購入したいのか

- 償却方法は?

- 耐用年数は?

等がおもに重要になります。

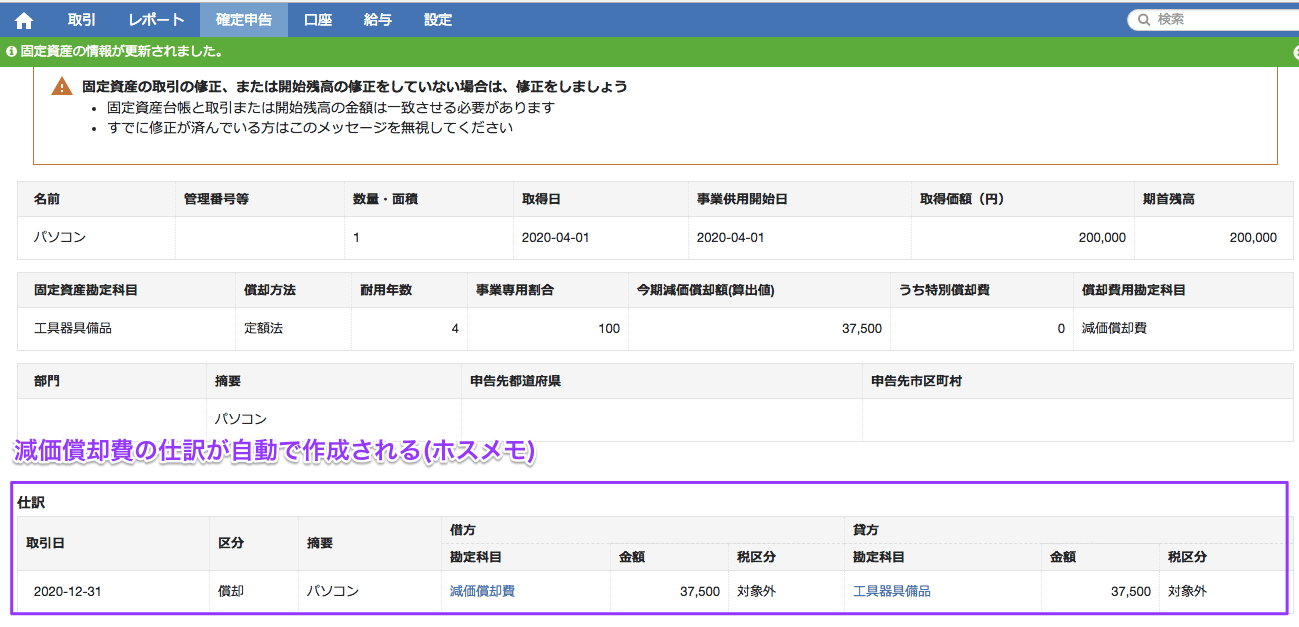

固定資産の登録が完了すると、自動で減価償却費が計算され、仕訳も自動作成です。

これは便利ですよね?

ただし、固定資産を取得等をしたとき仕訳は自動では作成されません。

とはいえ貸借対照表で固定資産の残高をチェックすれば、固定資産の仕訳漏れはすぐに気づけるので問題なしです。

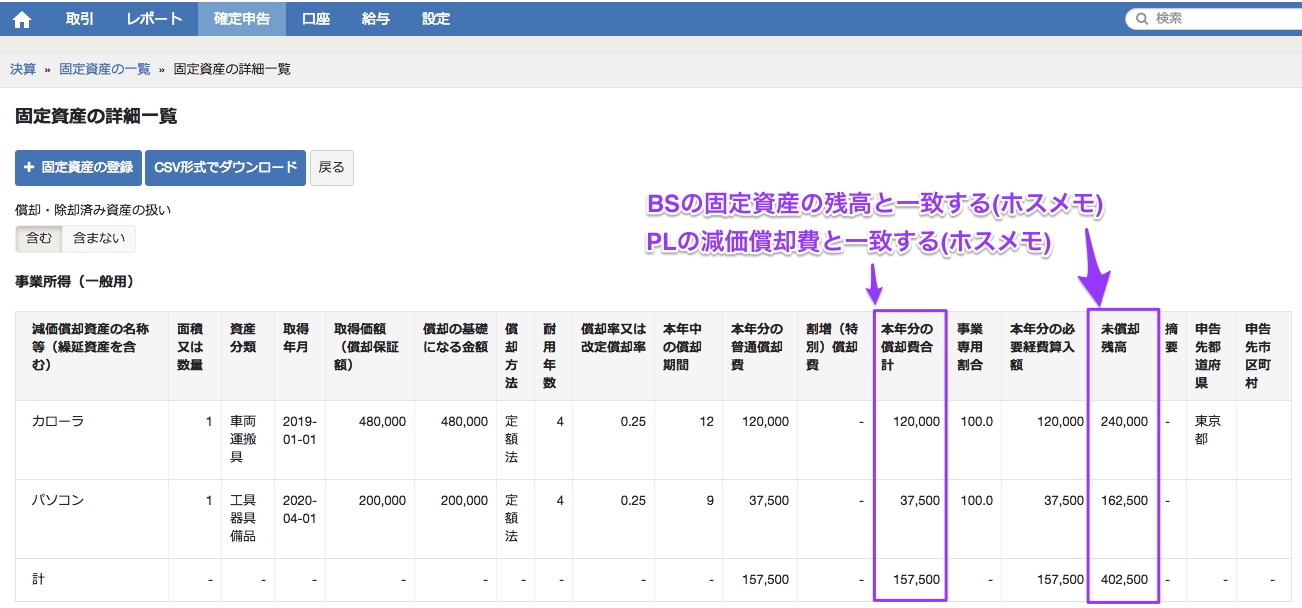

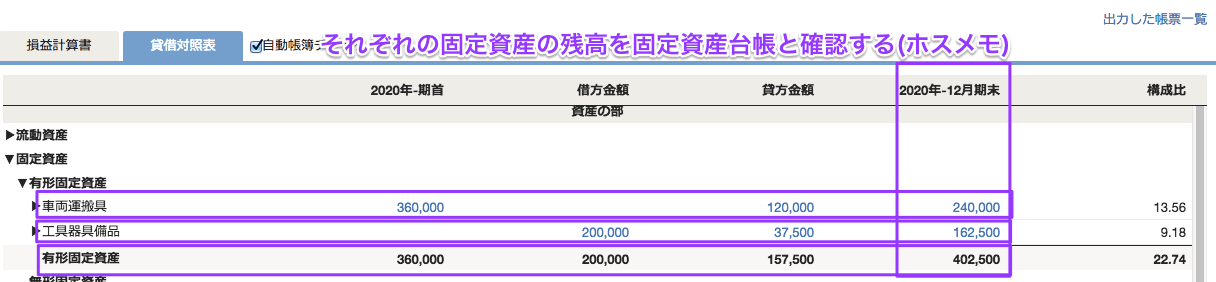

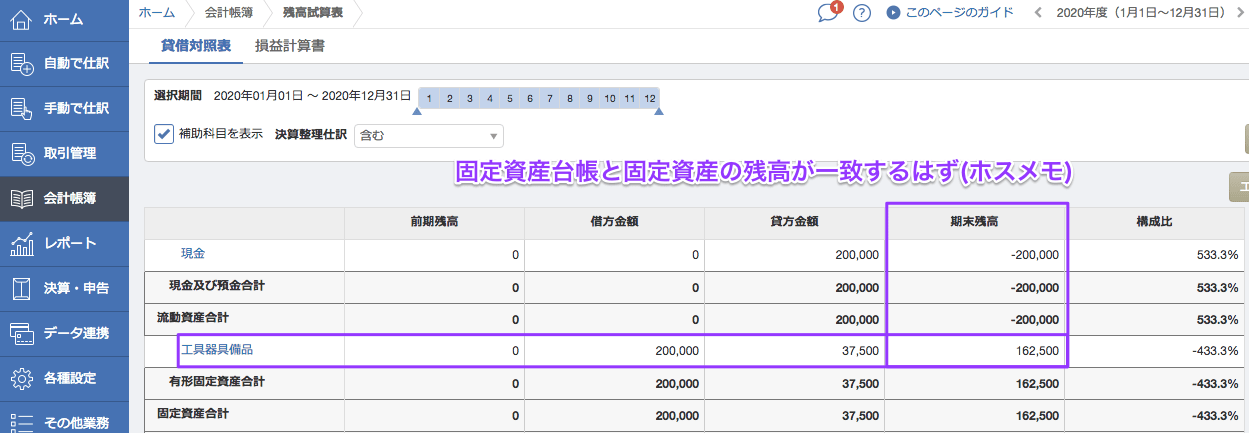

下記の固定資産台帳の金額が、

貸借対照表の固定資産残高や損益計算書の減価償却費と一致しているか確認しましょう。

以上のように、freeeを使えばカンタンに固定資産の登録から残高チェックまでできました。

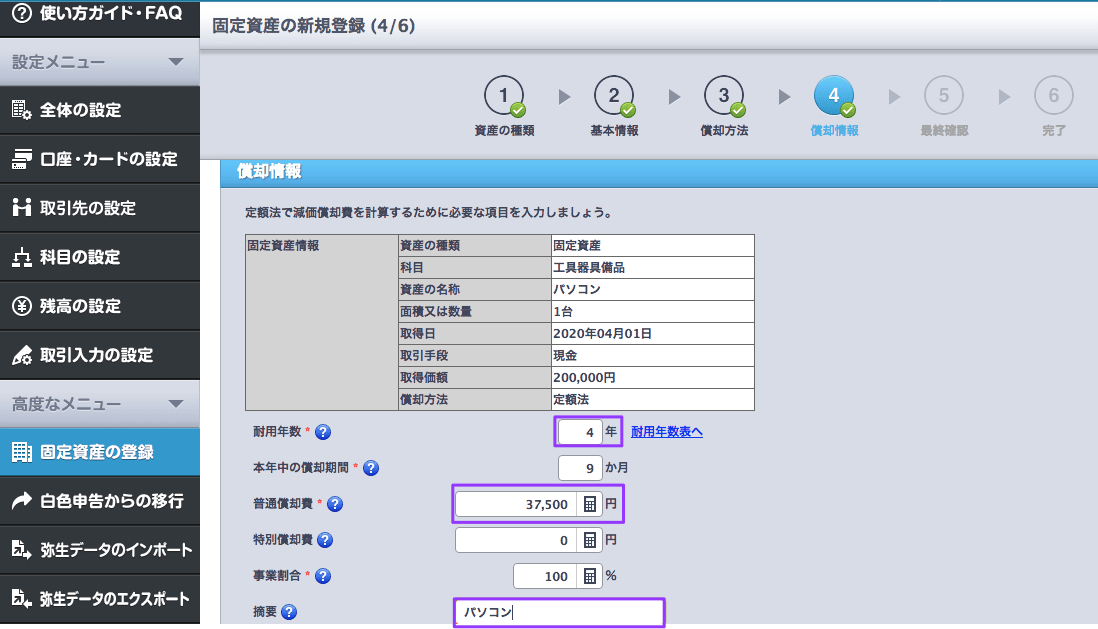

2、やよいの青色申告

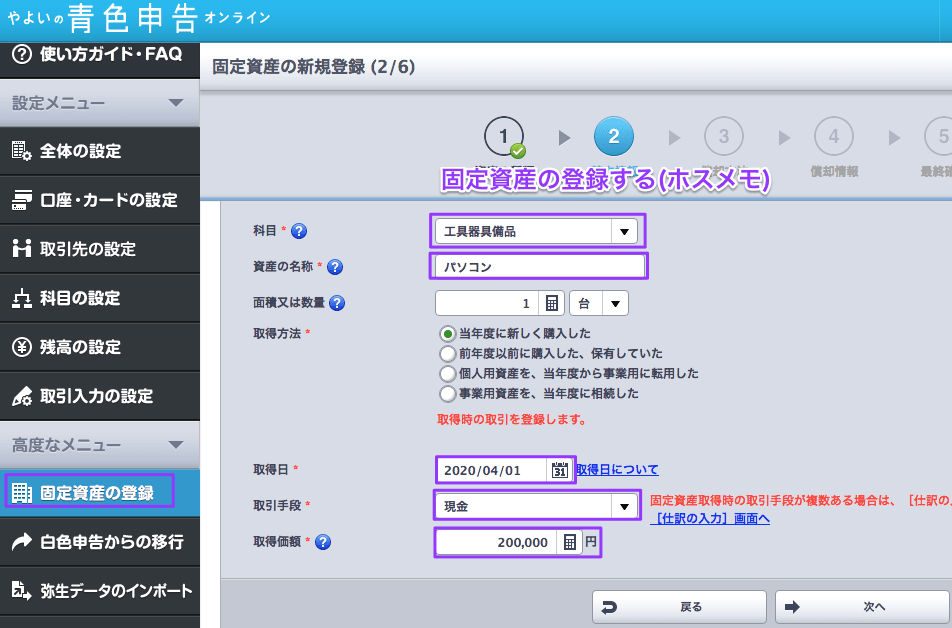

やよいの青色申告で固定資産を登録し、減価償却費を計上する手順を解説しますね。

左にある「高度なメニュー」から「固定資産の登録」を選択し、台帳に固定資産を登録します。

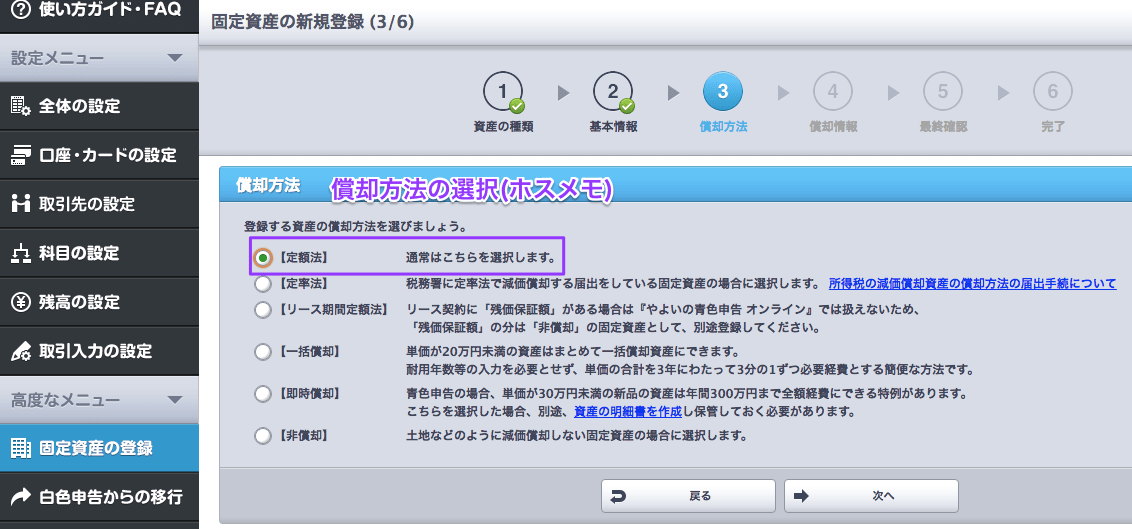

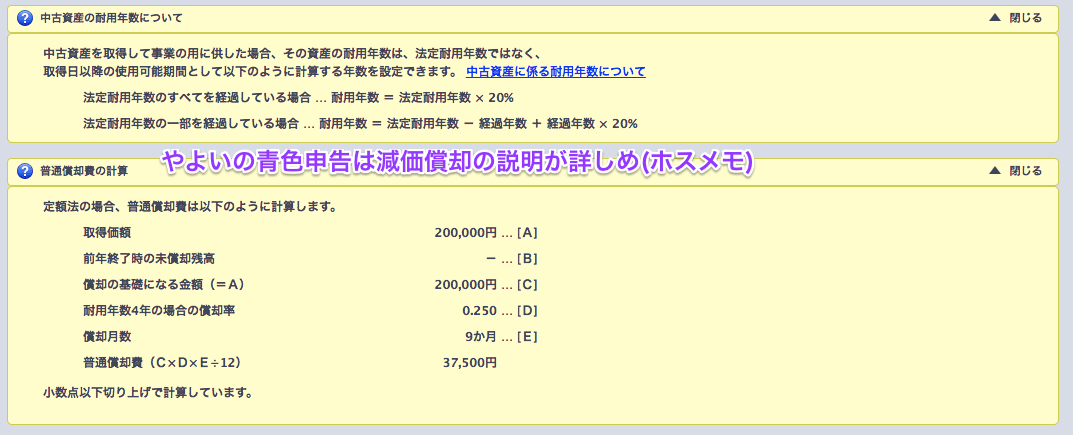

やよいの青色申告は、説明が丁寧な印象で、償却方法の説明も細かく記載されていました。

減価償却費の計算も、他のソフト同様に自動です。

当期の減価償却費は画像では「普通償却費」とされています。

耐用年数については、新品の固定資産は国税庁のホームページで確認できます。

いっぽうで中古の固定資産を購入したときは、経過年数を考慮した耐用年数を自分で求めないといけません。

ここまで説明が丁寧なのはやよいの青色申告だけでした。

普通償却費の計算式も表示されているので丁寧ですね!

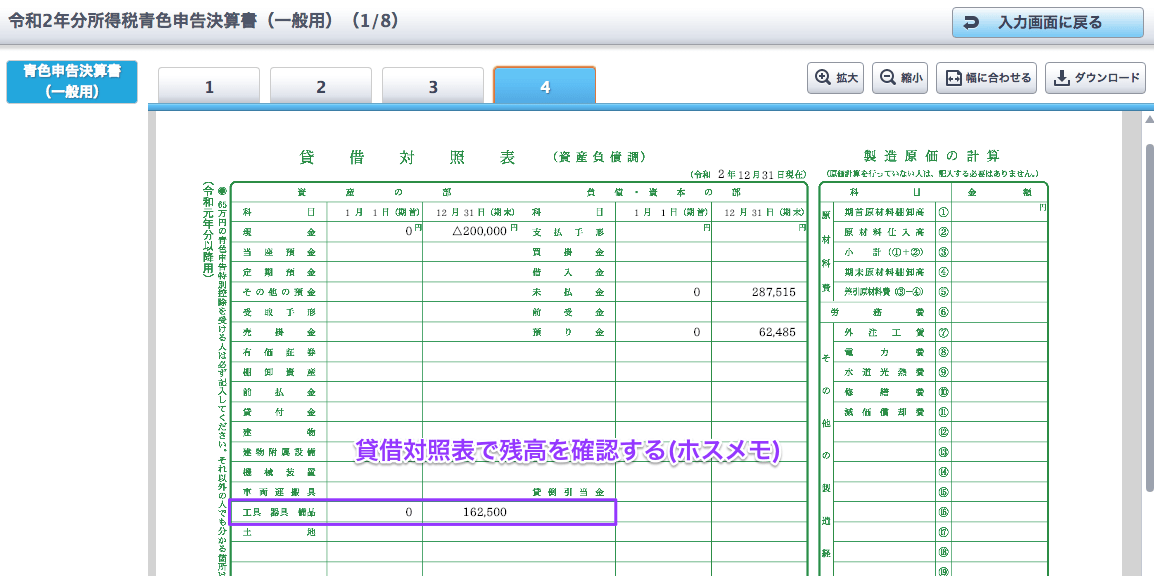

固定資産の登録が終われば、固定資産台帳と貸借対照表の残高が一致しているか確認しましょう。

なぜかやよいの青色申告は試算表には減価償却費を計上できない仕様になっており、確定申告書で提出する青色申告決算書で減価償却費が反映されていました。

青色申告決算書の1枚目が損益計算書で、4枚目が貸借対照表になります。

ここで固定資産の残高が固定資産台帳と一致していればOKです。

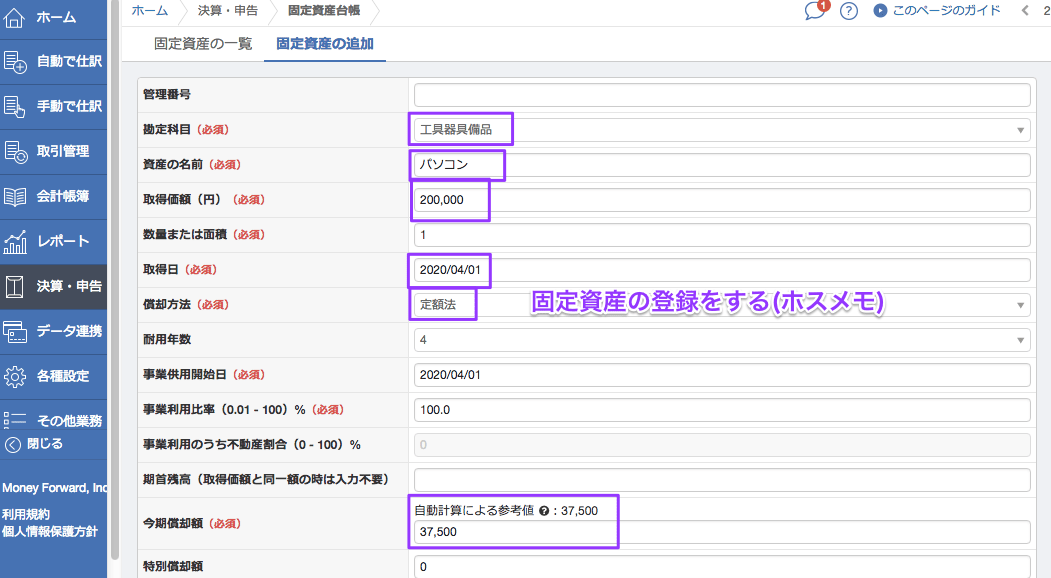

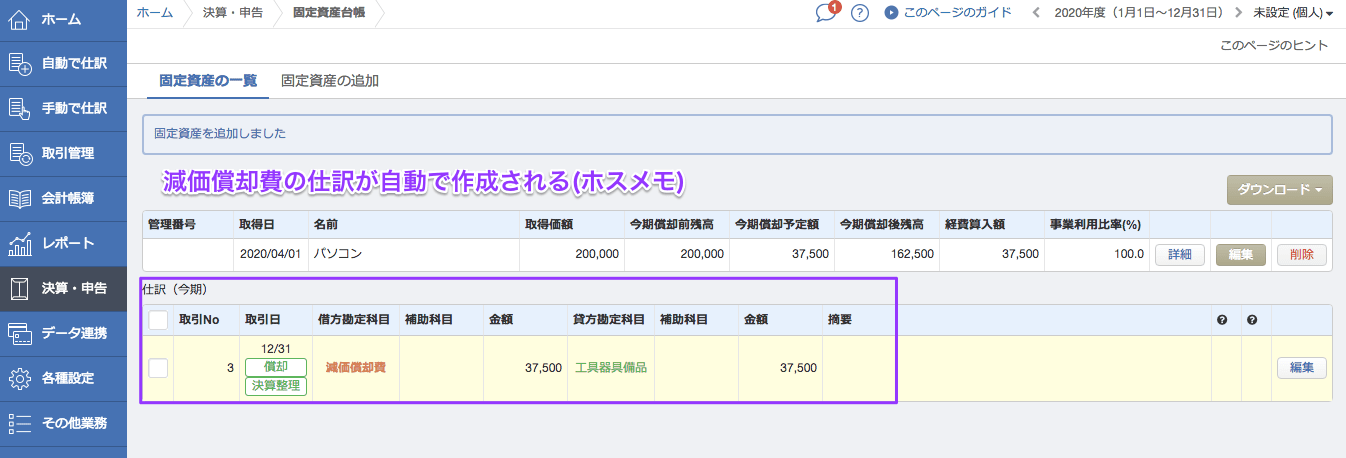

3、マネーフォワード

最後はマネーフォワードで固定資産台帳の登録手順です。

メニューの「決算・申告」から「固定資産の追加」をえらび、画像にあるとおり固定資産の情報を登録します。

登録が完了すると、自動で減価償却費の仕訳が計上されました。

このあとは貸借対照表で残高を確認しましょう。

ご覧のとおり、freeeとマネーフォワードはわりと簡素な説明だけがあり、固定資産台帳の登録ができました。

やよいの青色申告は説明は丁寧でしたが、試算表に減価償却費を反映させないのはどうなのかなと思いました。

これだと毎回確定申告書を作らないと、残高チェックもできなし、当期純利益も計算できないです。

まとめ:減価償却費の決算仕訳作成後は固定資産台帳と残高チェックしましょう。

決算で減価償却費を計上するまでの手順はこちらでした。

- 固定資産台帳に固定資産を計上する

- 固定資産台帳で減価償却費の確認

- 減価償却費の決算仕訳作成

固定資産台帳の期末残高と貸借対照表の固定資産の残高が一致するはずでしたよね?

実務では残高の管理が非常に重要なので、かならず確認してください。

freee、やよいの青色申告、マネーフォワードのそれぞれで実際に減価償却費の仕訳を作成してみましたが、freeeとマネーフォワードが使いやすいと思いました。

やよいの青色申告は説明が丁寧でしたが、試算表に減価償却費が反映されない仕様だったのが残念です…。

やっぱり会計ソフトは実際に使ってみないと分からないものですね。

✔この記事で紹介したクラウド会計ソフト

- freee

:初心者向けのクラウド会計ソフト。一番カンタンに確定申告書が作れます。メールアドレスを登録するだけで、1ヶ月無料でお試しできます。

- マネーフォワードクラウド確定申告

:中級者向けのクラウド会計ソフト。こちらもメールアドレスを登録するだけで、1ヶ月間無料でお試しできます。

- 弥生会計

:老舗の会計ソフト。多くの中小企業で利用されています。クラウド会計についてはやや遅れ気味。