「給与の仕訳が分からない…」

「源泉所得税などの預り金の仕訳を教えて」

上記のような疑問にお答えします。

給与の仕訳は大きく分けて、2パターンありますよ。

預り金の残高は毎回確認するようにしてください。

✔️この記事の内容

・給与の仕訳

・預り金の管理方法

・会計ソフトで給与の仕訳作成

給与で預り金があるときの仕訳

給与の仕訳を下記の2パターンに分けて解説しますね。

- 当月締め当月払い

- 当月締め翌月払い

これから紹介する仕訳では、従業員に扶養親族はなしで、年齢は40歳以下を想定します。

社会保険料や源泉所得税、住民税等の金額が変わるだけで、仕訳は同じですのでご安心ください。

ちなみに社会保険料、雇用保険については、簡便法として、法定福利費を使用するパターンもあります。どちらでも構わないのですが、私は預り金のほうがベターですかね。

1、当月締め当月払い

当月締め当月払いは、たとえば4月1日から4月30日までの給与を4月30日に払うパターン。

4月に発生した給与を4月に払うので、未払費用を計上する必要はなくて支払ったときに現金預金を減らします。

仕訳をご覧ください。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 4/30 | 給与手当 | 290,000 | – | / | 現金 | 237,515 | – | 4月給与 |

| 旅費交通費 | 10,000 | 課税仕入10% | 通勤手当 | |||||

| 預り金 | 27,450 | – | 厚生年金 | |||||

| 預り金 | 14,805 | – | 健康保険 | |||||

| 預り金 | 900 | – | 雇用保険 | |||||

| 預り金 | 6,750 | – | 源泉所得税 | |||||

| 預り金 | 12,580 | – | 住民税 |

ご覧の通り、4月の給与を4月に計上し、現金を減らす仕訳を作ります。

社会保険料等は預り金で管理し、通勤手当は旅費交通費として費用計上する。

通勤手当は旅費交通費 で計上

知らなかった方もおられると思いますが、従業員に支払う通勤手当は雇用主の立場で考えると、旅費交通費で計上でき、課税仕入れが取れます。

つまり消費税の節税にもなるんです。

いっぽうで従業員の立場で考えると、通勤手当は所得税が非課税。

税金がかからない手当なので節税というわけです。

ホスメモ:通勤手当は非課税?消費税はどうなるの?【仕訳で解説】

つぎは当月締め翌月払いの仕訳を確認しますね。

2、当月締め翌月払い

当月締め翌月払いは、たとえば4月1日から4月30日まで働いた分の給与を、翌月の5月25日に支払うケースですね。

仕訳にします。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 4/30 | 給与手当 | 290,000 | – | / | 未払費用 | 237,515 | – | 4月給与 |

| 旅費交通費 | 10,000 | 課税仕入10% | 通勤手当 | |||||

| 預り金 | 27,450 | – | 厚生年金 | |||||

| 預り金 | 14,805 | – | 健康保険 | |||||

| 預り金 | 900 | – | 雇用保険 | |||||

| 預り金 | 6,750 | – | 源泉所得税 | |||||

| 預り金 | 12,580 | – | 住民税 |

4月に発生した給与を5月に払うので、未払費用を計上します。

そして5月25日に未払費用を取り崩す。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 5/25 | 未払費用 | 237,515 | – | / | 現金 | 237,515 | – | 4月給与支払 |

ここで未払費用がきちんと取り崩しができているか、毎月残高を確認してください!

何度も書きますが、残高の管理が重要です。

給与の仕訳では預り金の管理が重要

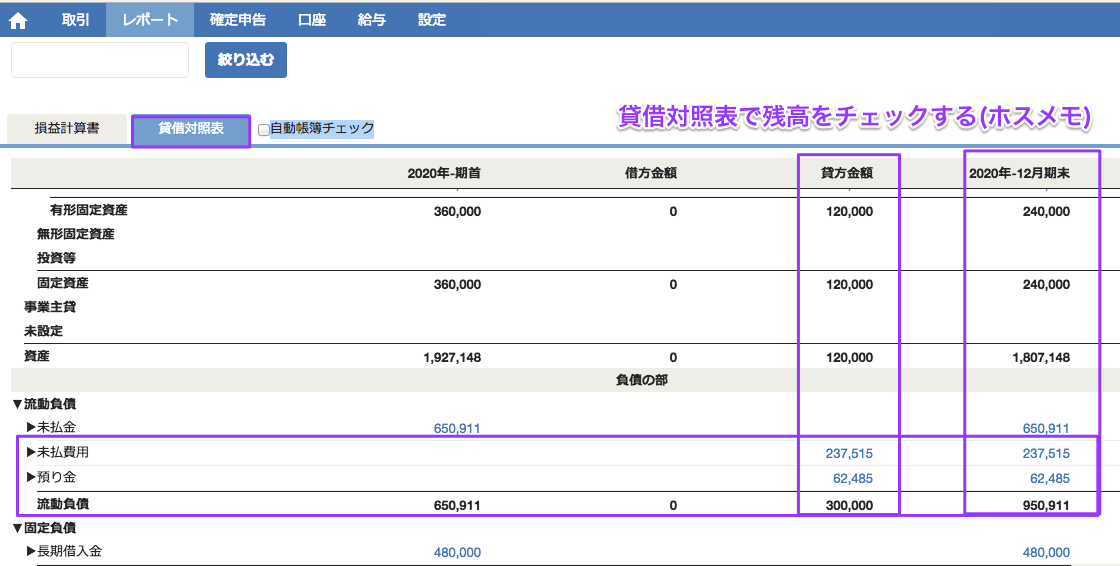

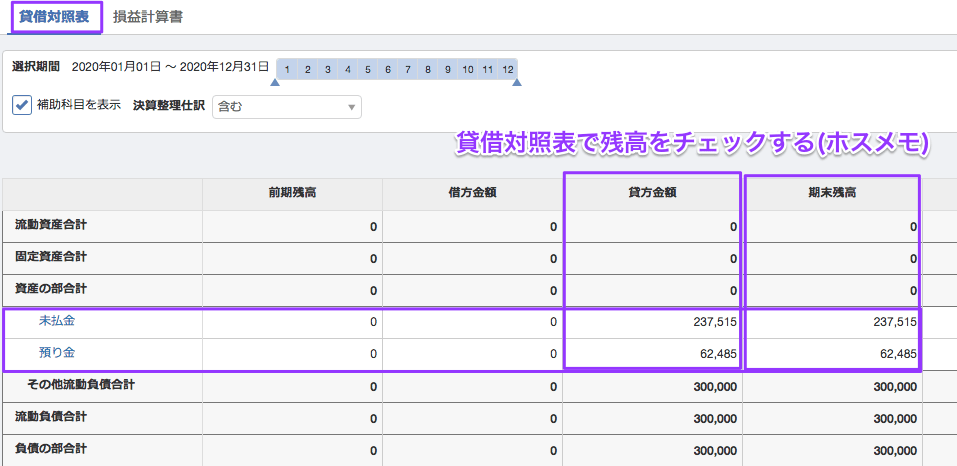

給与の仕訳を作成したあとは、貸借対照表の流動負債に区分される預り金の残高を検証しましょう。

たとえば源泉所得税の場合、年末調整や源泉所得税の納期の特例ごとに区切って検証するとわかりやすい。

12月の年末調整で源泉所得税が調整され、また納期の特例で下半期の源泉は1月20日に納付されるため、1月末時点の源泉所得税の預り金は1月分のみとなるはずです。

つまり、年末調整や源泉所得税の納付日を起点として、「現在の預り金はいくらであるべき」と考えると残高を検証できます。

もしくは前期期末の残高から合わせてしまうのも実務ではよくあります。

ちなみに預り金で、源泉所得税、社会保険料、雇用保険、住民税すべてを管理するときは、補助科目で分類したほうがいいですよ。

あたらに勘定科目を作ってしまうのもアリですね。

会計ソフトに給与の仕訳を作ってみよう!残高の確認方法も紹介

さて、会計ソフトに実際に仕訳を作成していきます。

- freee

- やよいの青色申告

- マネーフォワード

1、freeeの場合

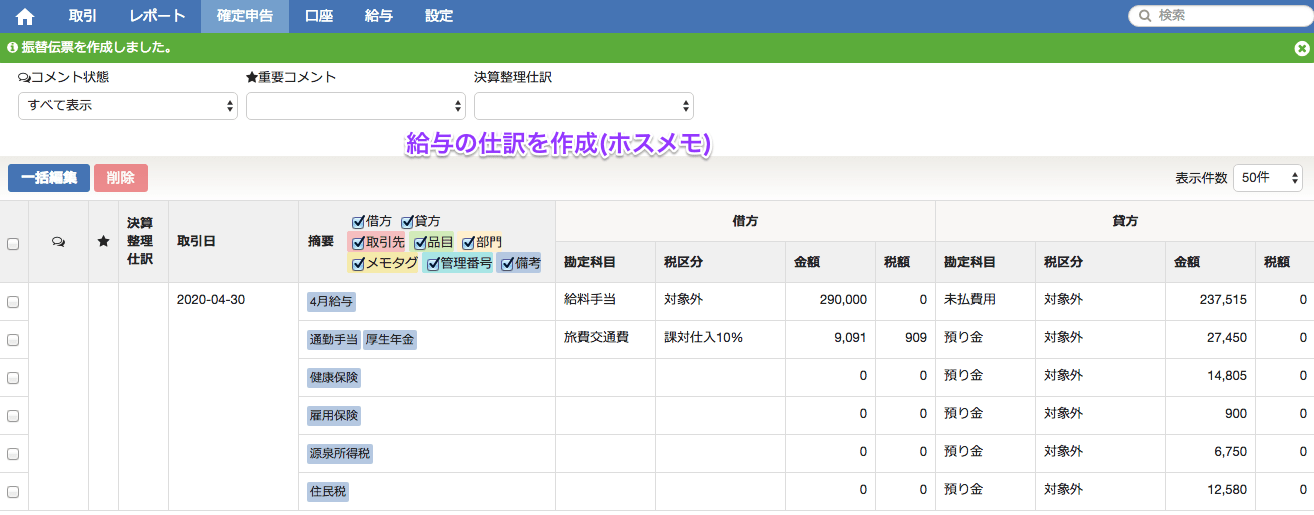

まずはfreeeで給与仕訳の作成。

紹介した仕訳とおなじ形式ですよね?

そのあと貸借対照表で残高をチェックします。

貸借対照表の残高が一致していればOKデス。

ちなみにfreeeは「人事労務freee」という給与計算ソフトが別であり、会計freeeと人事労務freeeを同期することで、会計freeeに自動で仕訳が作成されます。

freeeヘルプセンター:給与明細の確定時に会計freeeに仕訳作成

なので、両方を使用していれば上記の画像のように給与の仕訳を作成する必要はありません。

貸借対照表で預り金の残高チェック、損益計算書で販管費のチェックだけすればOKデス。

アルバイトを含めて従業員が多くいる事業者さんは会計freeeと人事労務freeeの両方を使用したほうがいいと思います。

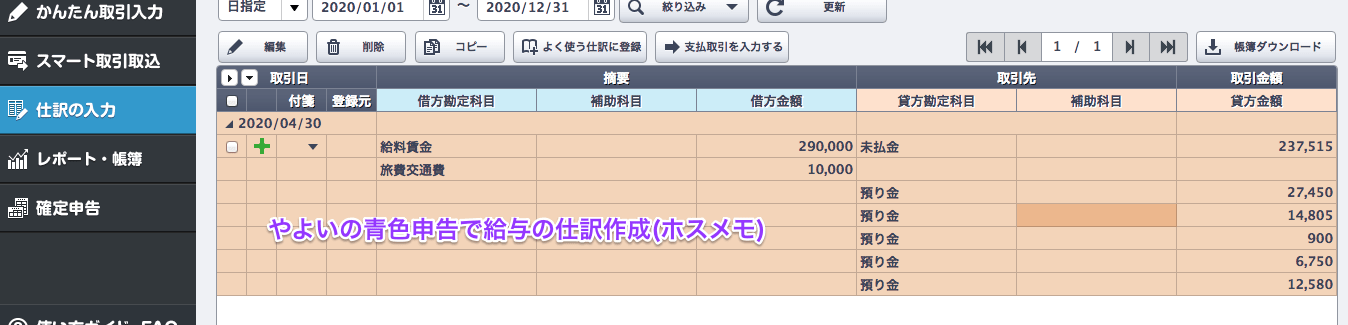

2、やよいの青色申告

まずは給与の仕訳を作成。

つづいて貸借対照表で預り金と未払金のチェックです。

弥生にも「やよいの給与明細オンライン」というクラウド給与ソフトがあるのですが、これがやよいの青色申告と同期できるか、確認中です…。すみません。

ネットで見るかぎりは、情報がなかったです…。

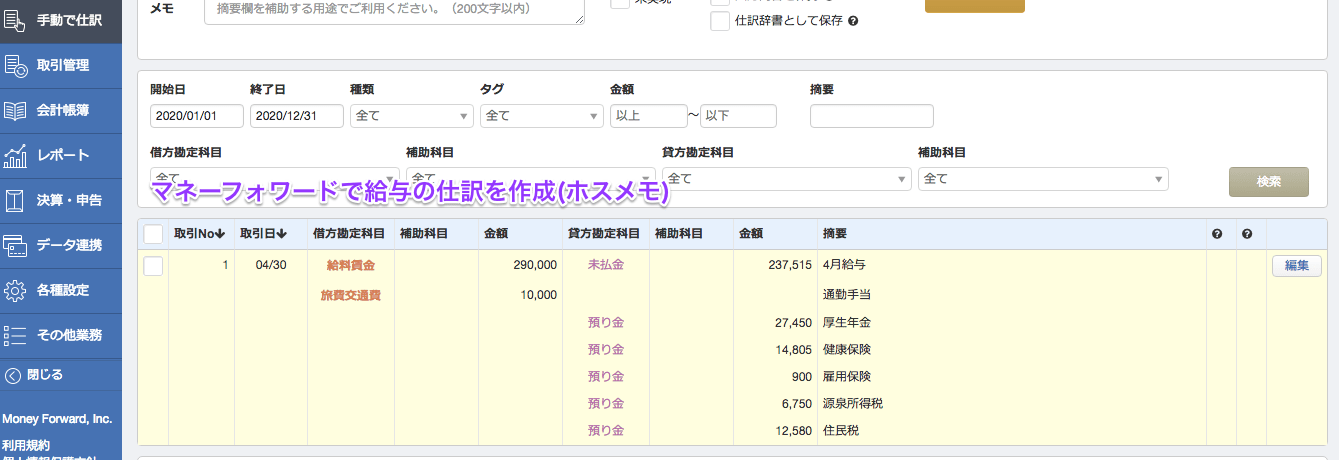

3、マネーフォワード

マネーフォワードで作成した給与の仕訳がこちら。

つづいて貸借対照表で預り金と未払金をチェックします。

ご覧のとおり、会計ソフトによって入力形式や試算表等のデザインはちがいますが、やっていることはすべて同じです。

またマネーフォワードもfreeeのように、給与ソフトと会計ソフトを同期できました。

つまり、給与の仕訳をわざわざ作成する手間が無くなります。

マネーフォワードQ&A:マネーフォワード クラウド給与連携

マネーフォワードは年間プランで11,760円を払うだけで、 会計ソフトも給与ソフト(5名を超えると別途費用)も使えます。

ほかにも経費精算ソフト等も使用できるのでお得感がすごいです。

それにしても、実務家からすると給与ソフトと会計ソフトの同期はありがたいですね。

いままでカタカタ入力してきたのはなんだったんだろうと思うくらい。

まとめ:給与の仕訳はクラウド会計ソフトで。預り金は貸借対照表でチェックしよう

給与の仕訳は支払日によって2パターンありました。

- 当月締め当月払い

- 当月締め翌月払い

ちがいは、未払費用を計上するかどうかですね。

給与の仕訳を作成したあとは、預り金の残高をチェックしましょう。

もし正しい残高が分からなくなった時は、前期末や年末調整、前回の源泉所得税や社会保険料納付時の残高が参考になります。

会計ソフトごとに給与仕訳の比較をしてみたのですが、freeeとマネーフォワードでは給与ソフトと会計ソフトの同期が行なわれるので給与仕訳を作る必要がないことがわかりました。

となると、大事なのは貸借対照表や損益計算書のチェック業務になります。

このあたりは簿記の知識がないと厳しいですね…。

どの会計ソフトも無料でお試しできます。

いきなり購入すると後悔しますのでやめてください。

まずは無料でお試しして使い勝手が良いものを選びましょう。

ニーズがあれば、今後も簿記に関する記事も上げていこうと思います。

要望やコメントいただけると記事の参考になるのでうれしいです。

✔️この記事で紹介したクラウド給与計算ソフト

人事労務freee:従業員3名まで月額1,980円~、年末調整も対応。シミュレーションが便利です。

やよいの給与明細 オンライン:従業員10名まで月額495円~使える。会計ソフトと同期はできない。

マネーフォワードクラウド給与:従業員5名まで月額1,280円~、無料で会計ソフト等も使える。