「年末調整の書き方がわからない…」

「年末調整と確定申告の違いはなに?」

「扶養や保険の控除はどうすればいい?」

「初めてでも年末調整をすることはできる?」

上記のような疑問にお答えします。

初めて年末調整を行うのは不安ですよね。

でも会計ソフトさえつかえば、初心者であっても年末調整はできちゃいます。

その証拠に先日こんなツイートをしました。

マネーフォワードのクラウド給与で年末調整の申告書を作りました

会社員の方は下記の4つを作成すればOKです

1、保険料控除申告書

2、配偶者控除等申告書

3、本年分の扶養控除等申告書

4、翌年分の扶養控除等申告書無料で年末調整の申告書が作れるとは…

マネーフォワード最高です#年末調整 pic.twitter.com/A3XllHfoOJ— ホスメモ@副業ブロガー (@hosmemo) August 12, 2019

この記事を読めば、年末調整が初めてでも申告書まで作成できます。

じっさいに作成した申告書は、記事の最後にリンクを貼っておきますので参考にしてください。

年末調整の書き方まとめ【会社員や経理向け】

初めての方でもわかるように、年末調整の概要をまとめました。

書き方だけを知りたい方はさいごの見出しをよんでください。

- 年末調整と確定申告の違い

- 年末調整で受けとれる控除

- 年末調整で還付金はいくら

- 年末調整で必要な資料

- 年末調整の書き方

年末調整と確定申告の違い

年末調整と確定申告では、「誰」が税金の計算をしているのかが違います。

- 年末調整→雇用主が従業員の税金を計算→納税もしくは還付

- 確定申告→個人が税金を計算→納税もしくは還付

なぜ雇用主が従業員の税金を計算しているのかというと、雇用主は従業員の源泉所得税を計算して、かわりに納税しなければならないからです。

じつは毎月10日、もしくは7月10と1月20日の年2回に雇用主は従業員から預かっていた源泉所得税を納税しています。

源泉所得税を納税しないと、税務署からお尋ねがすぐに来ますし、納税が遅れるとペナルティもつきます…

だから雇用主は、従業員の税金を計算して納税をしてくれるんですよ。

一方で個人事業主は誰にも雇われていないので、自分で税金を計算して、自分で納税する必要があります。

その作業が確定申告ですね。

年末調整で受けとれる控除

年末調整ではさまざまな控除が適用できます。

- 扶養控除

- 配偶者控除

- 障害者控除

- 生命保険控除

- 住宅ローン控除

たとえば結婚して、旦那様や奥様がいて扶養していれば配偶者控除で約38万円の控除がとれます。

ほかに生命保険で年間8万円払っていれば4万円の控除ですね。

所得控除は節税効果が大きい分、仕組みがわかりづらいです…

下記の記事で細かい点を確認してください。

年末調整の還付金はいくら

年末調整で適用できる控除を確認できたら、還付金がいくらになるのかシミュレーションしてみましょう。

じつは人事労務freeeをつかえば無料でシミュレーションできます。

メールアドレスの登録などは不要で、ウェブ上でシミュレーションできるのでおすすめですよ。

またほとんどの会社では還付金は、12月分のお給料支払時に精算しています。

なので還付金を受け取れるのは12月分のお給料がもらえるタイミングですね。

会社によって、12月分のお給料が当月で払われたり、翌月に払われたりするので、12月か1月にはもらえると思っておきましょう。

まれに2月に還付金を精算している会社がありますが、これは経理が追いついていないだけなので、ちょっと危ないですね…経理が弱めか、資金繰りを疑われます。

年末調整で必要な資料

年末調整で必要な資料はこちらです。

- 控除に必要な証明書等

- 給与所得者の保険料控除申告書

- 給与所得者の配偶者控除等申告書

- 本年分の給与所得者の扶養控除等(異動)申告書

- 翌年分の給与所得者の扶養控除等(異動)申告書

いろいろありますが、、、2~5はこれから作成する資料なので、1の控除に必要な証明書だけを集めてください。

控除に必要な資料もまとめておきますね。

| 番号 | 控除証明書 | 役に立つ説明 |

| 1 | 生命保険控除証明書 | がん、介護、医療、学資保険や個人年金も生命保険控除になります |

| 2 | 国民年金控除証明書 | 国民年金を証明する書類ですね |

| 3 | 地震保険控除証明書 | ご自宅を所有されている方は保険に入っているはずです |

| 4 | 小規模企業共済等掛金払込証明書 | 会社で加入されていればありますよ |

| 5 | 給与所得者の(特定増改築等)

住宅借入金等特別控除申告書 |

税務署からもらえます。住宅ローン控除をうける年数分の

控除申告書が送られてくるので失くさないように保管しておきましょう |

| 6 | 住宅取得資金に係る借入金の

年末残高等証明書 |

ローンを受けた金融機関からもらえます。

住宅ローン控除ではローンの残高の1%が控除額ですよ(上限が約40万円/年) |

控除証明書は11月末までに郵送されているはずです。

もしご自宅になければ確認したほうがいいですよ、控除を取るだけで、所得税と住民税の両方が節税になりますので。

また5、6の資料は住宅ローン控除を受ける方だけが提出します。

年末調整の書き方

さて、やっとここから年末調整の資料を作成していきます。

これから作成するのはさきほどの年末調整で必要な資料の残りです。

- 給与所得者の保険料控除申告書

- 給与所得者の配偶者控除等申告書

- 本年分の給与所得者の扶養控除等(異動)申告書

- 翌年分の給与所得者の扶養控除等(異動)申告書

この4つの書類を手で記入するのは大変なので、無料で使える会計ソフトを使用します。

会計ソフトといっても、クレジットカード情報を登録するわけでもなく、メールアドレスの登録のみでしかも無料で利用できるので安心してくださいw

1ヶ月間限定でしか利用できませんので、経理ではないかたは年末調整時期だけの利用でOKだと思います。

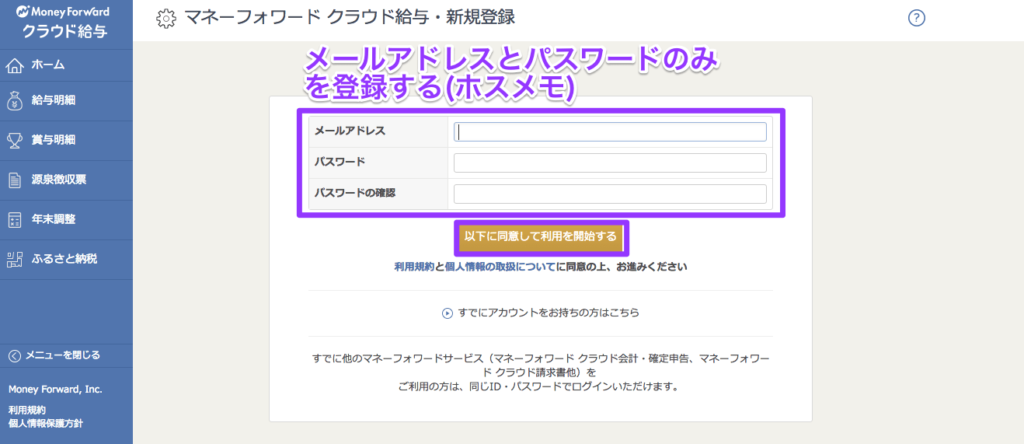

①従業員の設定

まずはマネーフォワードのクラウド給与に登録をします。

メールアドレスとパスワードのみを登録しましょう。

クレジットカード情報は入力しないので費用がかかることはありません。

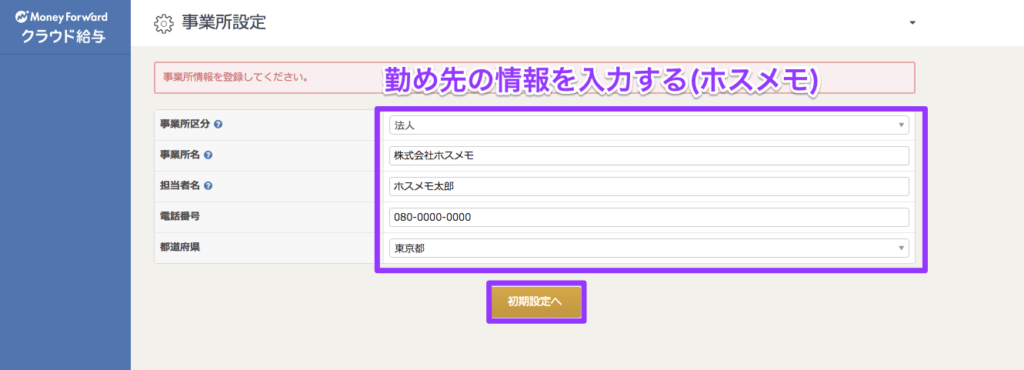

登録がおわったあとは勤め先の情報を入力します。

扶養控除申告書等を作成するうえでは、会社の名前と都道府県だけ分かればいいので、電話番号等は架空のものでかまわないです。

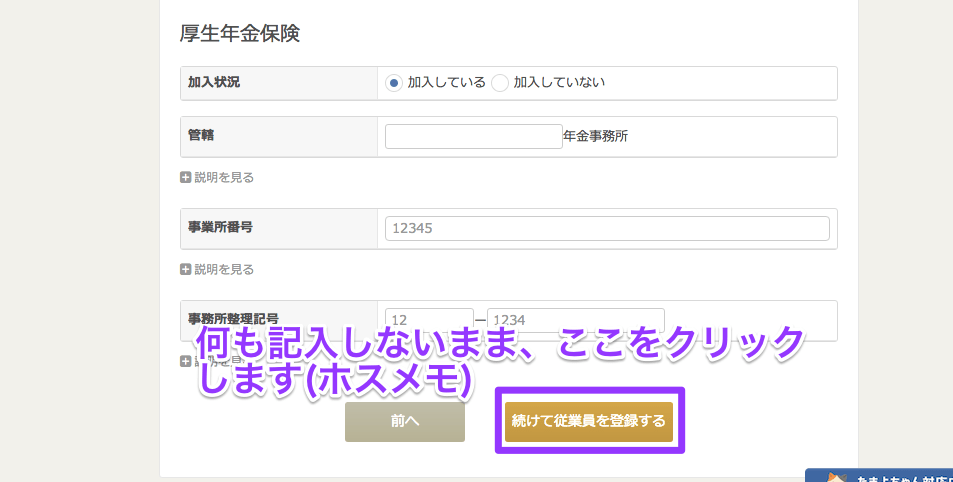

ここで設定は一切不要です。

すべてのタブで「次へ」を押すか、社会保険の設定のタブに飛んで設定を終わらせましょう。

「続けて従業員を登録する」をクリックしてください。

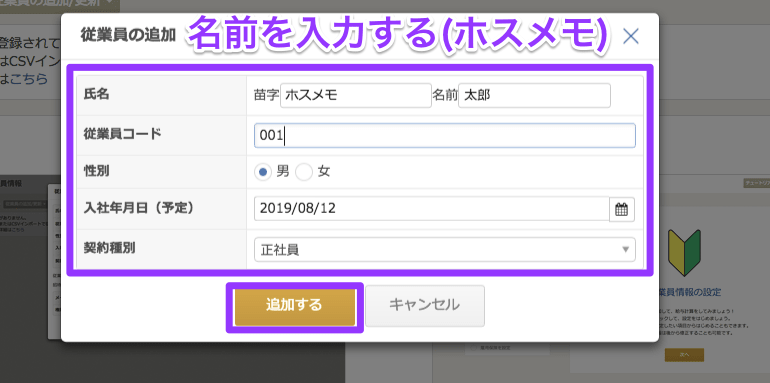

まずはあなたの情報を登録します。

左のメニューから従業員情報をえらび、従業員を追加しましょう。

あなたの名前を入力します。

入社日や契約種別はテキトウでOKです。

年末調整の申告書には影響を与えないので。

つづいて年末調整の申告書を作成しますね。

②扶養控除申告書等の作成

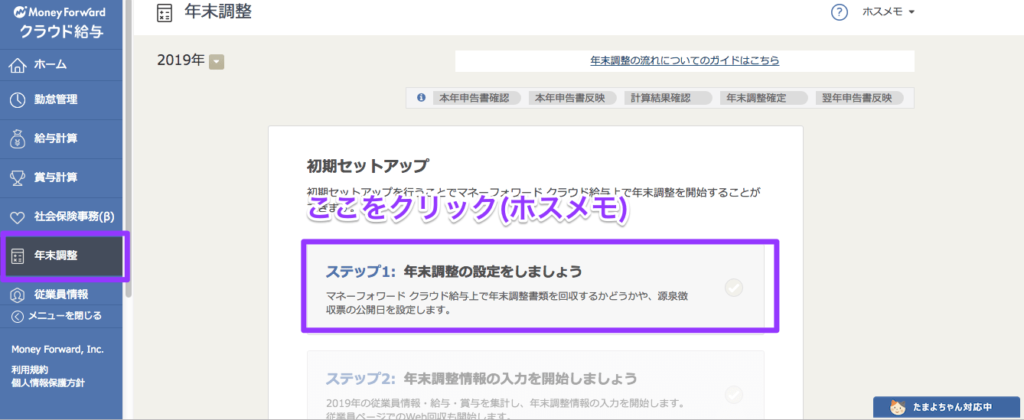

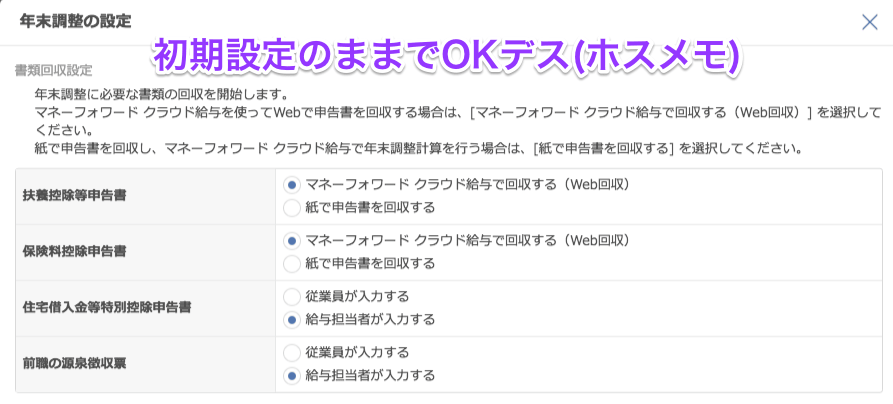

左のメニューで年末調整をえらび、年末調整の設定を行ないましょう。

ポップ画面がでてきますが、デフォルトのままでOKです。

ここから年末調整で提出する申告書を作成します。

記入する内容はこの5つ。

- 本人の基本情報

- 配偶者の基本情報と収入

- 扶養家族の基本情報と収入

- 生命保険等の契約内容

会計ソフトの指示に従って入力すれば、自動で申告書が作成されるので楽チンですよ。

で、さきほど追加した従業員が選択されているのを確認しつつ、あなたの基本情報を入力してください。

ここの情報は申告書に反映されるのできちんと記入しましょう。

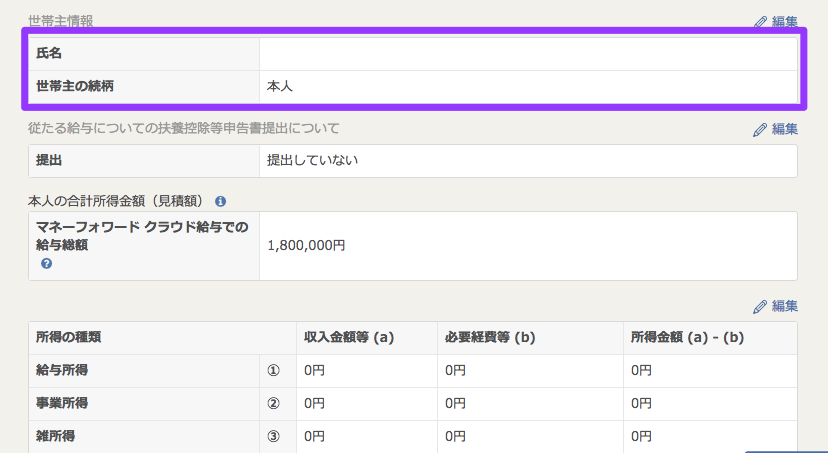

そのつぎは、世帯主情報を入れましょう。

本人の合計所得金額や所得の区分は入れなくても申告書は作成できます。

めんどうな方は未記入のままつぎへ進んでください。

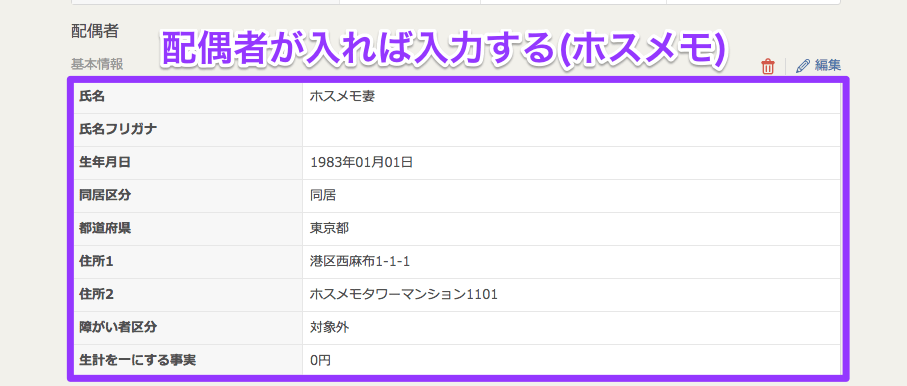

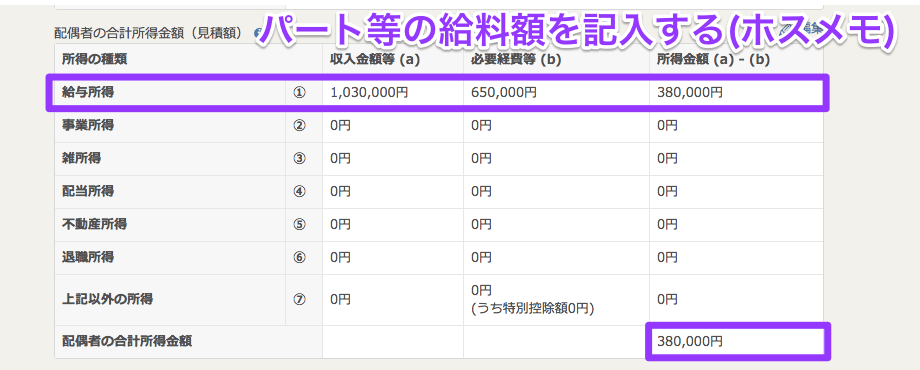

配偶者がいる方は記入しましょう。

配偶者の見積もり収入額を記入します。

配偶者控除は、配偶者の収入額によって変動するので、見積もりとはいえ、きちんとした金額をいれましょう。

ちなみに給与が150万円までですと、配偶者控除額は最高額の38万円もらえます。

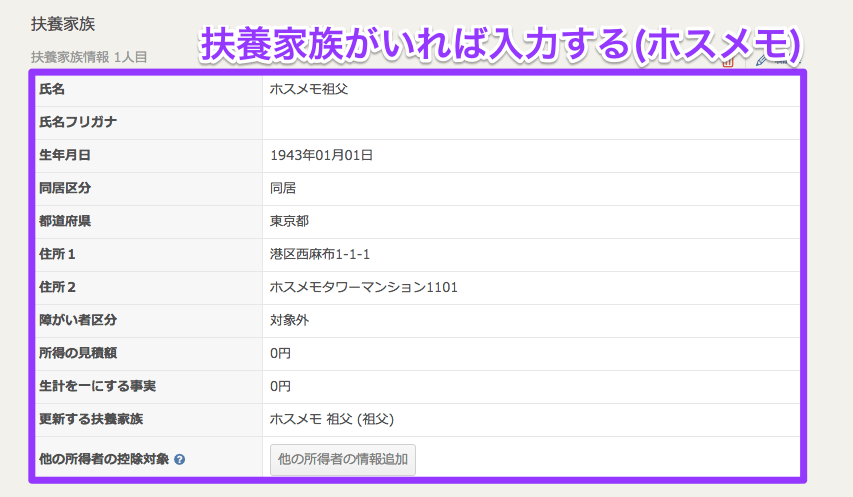

扶養家族がいれば、こちらも入力しましょう。

大事なのは、扶養家族の生年月日、同居の区分、障害者区分、所得の見積額です。

扶養家族が70歳を超えると控除額が増えます。

さらに同居もしていれば増えるんですよ。

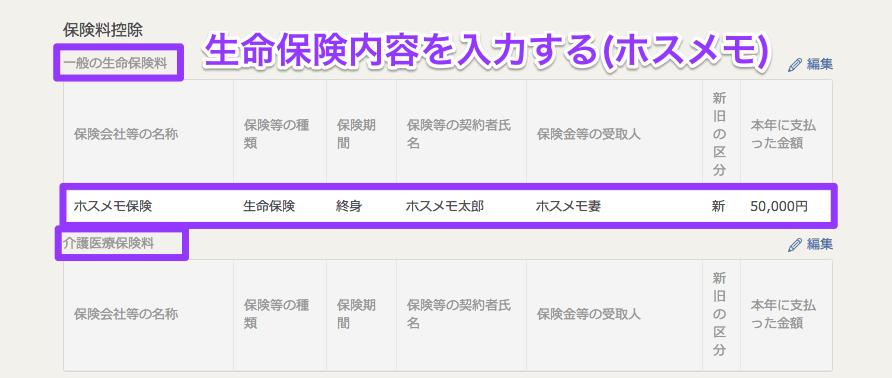

つづいて、生命保険等の契約内容を入力しましょう。

本年に支払った金額だけ間違えなければ大丈夫です。

記入すべきなのは控除証明書に「12月末までお支払いいただけるかたはこちらの金額を申告してください。」と書かれいる金額ですね。

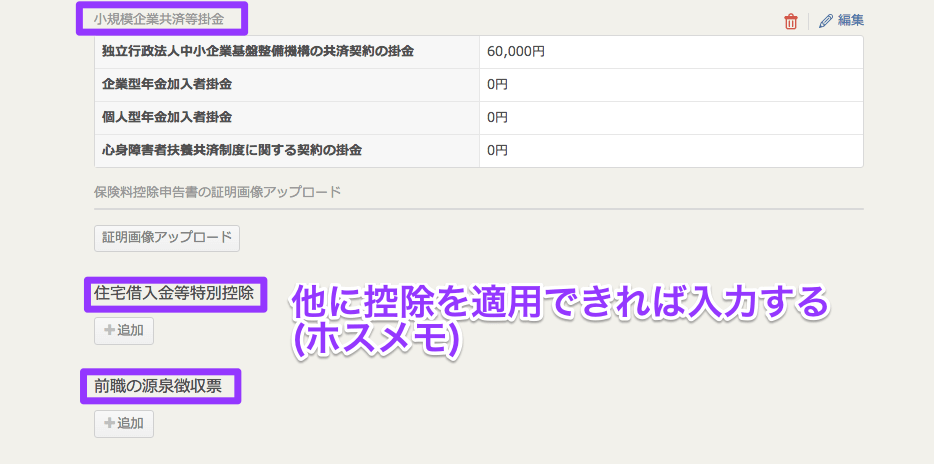

生命保険以外にも地震保険や小規模企業共済、住宅ローン控除があれば記入しましょう。

また年末調整を行なう年に転職された方は、前職の源泉徴収票の情報も記入する必要がありますよ。

申告書の確認

ここまでで、申告書は完成しました。

きちんと控除額が反映されているか確認してみましょう。

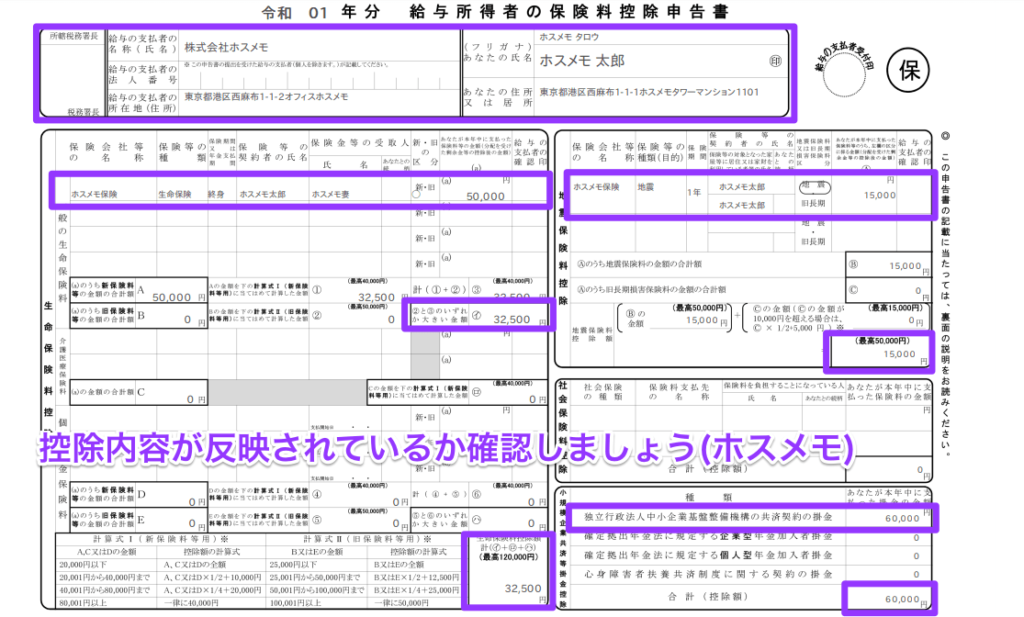

保険料控除申告書がこちらです。

基本情報と控除額が反映されているか確認してください。

この例では、生命保険、地震保険、小規模共済が反映されています。

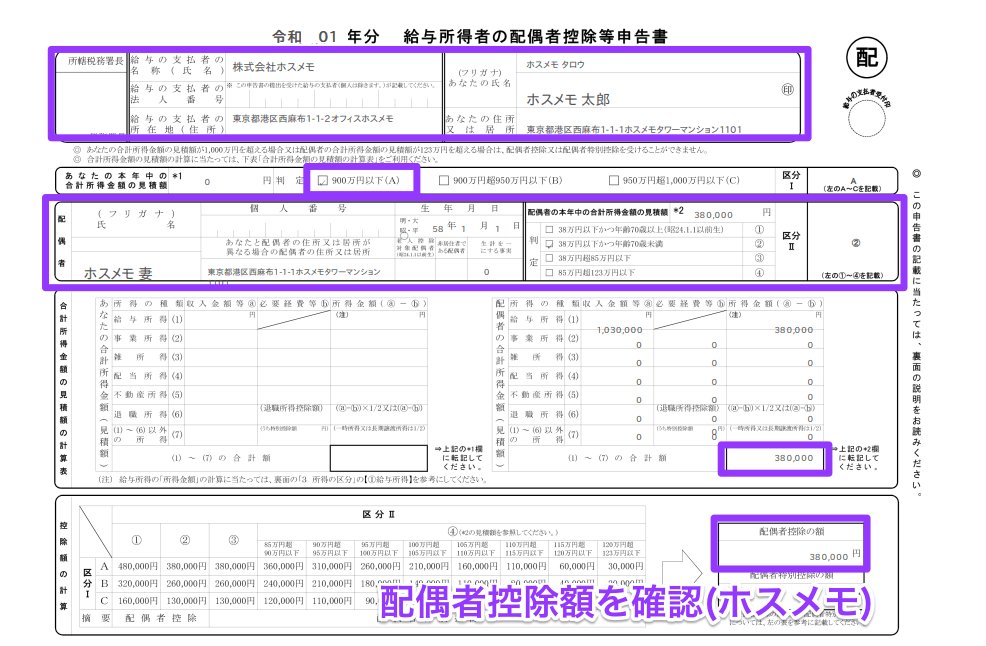

つづいて配偶者控除等申告書です。

配偶者の基本情報と控除額を確認すればOKですね。

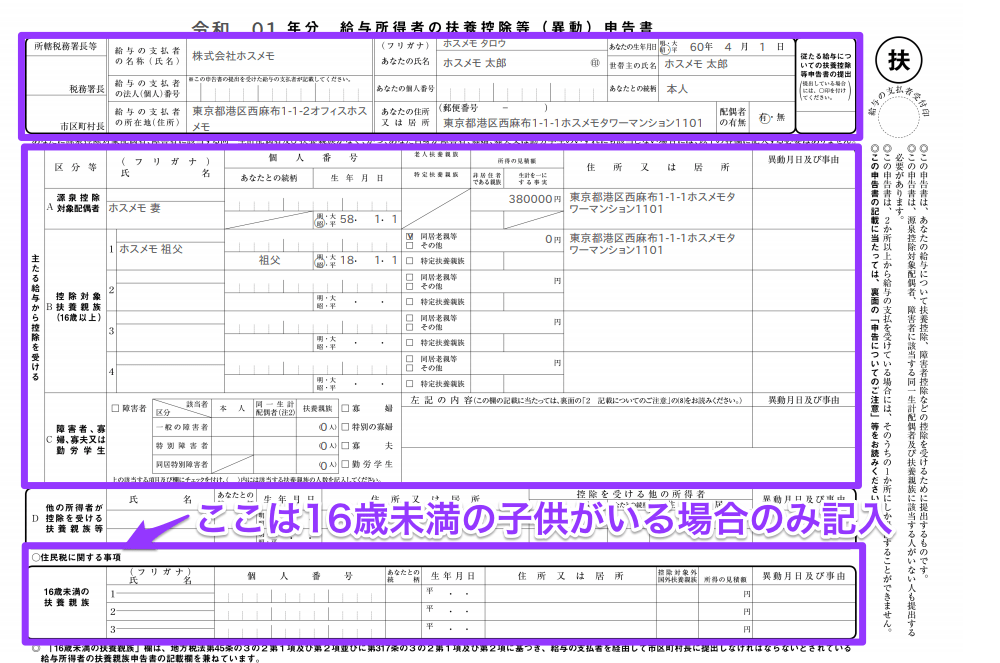

扶養控除等の申告書です。

扶養親族の年齢、同居の区分、所得金額に間違えがないか確認しましょう。

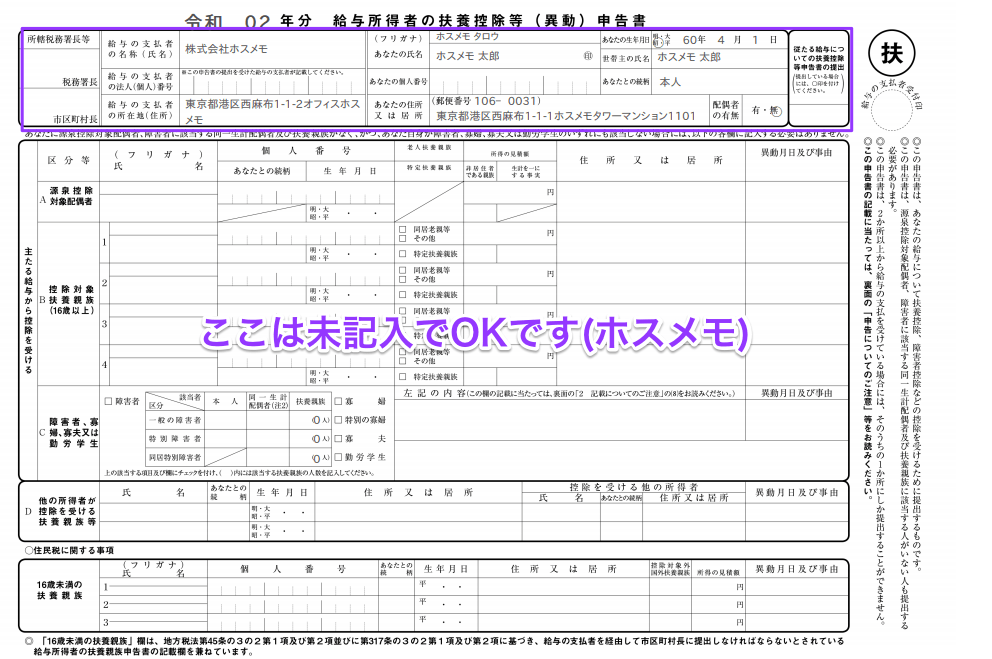

さいごが来年分の扶養控除等の申告書です。

この申告書とお給料の支給額にもとづいて、お給料の源泉徴収税額を計算しています。

来年分なので、基本情報以外は無記入でOKです。

たとえ扶養親族がいたとしても、現時点では無記入で提出します。

すこし長くなってしまいましたが、、、これで以上になります。

今回作成した年末調整の資料はこちらから確認してみてください。

また、お給料の処理も行なえば、源泉徴収票と源泉徴収簿も作成できますよ。

無料利用できる範囲があるので、12ヶ月分のお給料は入力できていませんが参考までにどうぞ。

ここまでの作業はすべて無料です。

マネーフォワードのクラウド給与は無料で利用できます。

クレジットカード情報を登録することもないので、退会しなくてもお金を請求されることもありません。

マネーフォワードのクラウド給与はとても便利ですが、いきなり購入するのは控えましょう。

まずは無料でお試しいただき、「この会計ソフトなら今後も使えそうだな」と感じた方だけが有料プランをつかうべきです。

年末調整の申告書だけを作成したいのであれば、無料のままで十分だと思います。

まずは無料で年末調整の申告書を作成してみましょう。

マネーフォワードのクラウド給与を無料でお試しする(。・x・)ゞ

ここまでお付き合いいただきありがとうございました。