「年末調整と確定申告の違いはなに?」

「年末調整と確定申告の両方をしても問題ない?」

このような疑問にお答えします。

年末調整と確定申告の違いは、「誰」が税金の計算をするのかが違いますよ。

また年末調整と確定申告は両方おこなって大丈夫です。ふるさと納税、医療費控除、1年目の住宅ローン控除の申告は確定申告でないとできません。

この記事を開いてくれた方はきっと、税金に関心が高いですよね?普段はそうでもないとして。

じつは年末調整や確定申告で適切に控除を申告できるかどうかによって、所得税、住民税、国民健康保険料(社保加入の方は無関係)の3つが節税できます。

繰り返しますが、所得税だけではなく住民税と国民健康保険料の3つです。

税金は一生払い続けるものなので、早くから税金の仕組みを知っておけば、貯金がすぐに増えますしお金の不安も解消されますよ。

ぜひ最後までお付き合いください。

この記事の内容

・年末調整と確定申告の違い

・年末調整と確定申告は両方してもいい理由

年末調整と確定申告の違いは?

繰り返しになりますが、年末調整と確定申告の違いは、「誰」が税金の計算をするのかが違いました。

- 年末調整→雇用主が従業員の税金を計算→納税もしくは還付

- 確定申告→個人が税金を計算→納税もしくは還付

上記からわかることは、年末調整は会社に雇われているサラリーマンさんや公務員の方向けの税金計算作業であるということ。

一方で会社に雇われていない個人事業主さんは年末調整がありませんので、確定申告で税金を計算し、納税も行ないます。

1、サラリーマンや公務員は年末調整で税金を計算

サラリーマンや公務員の税金は、会社が所得税や住民税を計算していて、年末調整で1年間の税金を精算しています。

どういうことかというと、お給料から天引きされている所得税や住民税は過去の実績に基づいて計算された仮の金額なんですよ。

税収を安定化されるために国としては早めに税金を納めてもらいんですよ。

そこで会社に税金を計算する義務を負わせ、さらに毎月もしくは半年に1度は所得税を納税させる仕組みをつくりました。「源泉徴収制度」といいます。

で、年末調整では、1月から12月までお給料と所得控除を含めて、最終的に支払うべき所得税を計算します。

思い出してほしいのですが、年末調整のときに扶養家族の構成や生命保険の控除証明書、住宅ローンの資料などを提出しましたよね?

年末調整で扶養控除、生命保険控除、住宅ローン控除等を適用することで所得を下げれるので、年間で払うべき所得税は当初よりも下がります。

だから年末調整では払いすぎた所得税が戻ってくるケースが多いです。

仮ですが、多めに所得税を天引きされていたので。

ちなみに人事労務freeeをつかえば、無料でシミュレーションできます。メールアドレスを登録するわけでもなく、完全無料でシミュレーションできるので試してみましょう。

下記の記事でシミュレーション結果も公開していますよ。

ホスメモ:年末調整の還付金はいつ戻るの?【公務員・サラリーマン向け】

2、個人事業主は確定申告で税金を計算

個人事業主さんは会社に勤めていないので、自分で税金を計算します。

税金を計算するには、まず売上と経費から所得を求めますよ。

式にすると、所得=売上ー経費ですね。

これに控除などを加えて最終的な税額を確定させます。

これが3月15日までに行なう確定申告です。

個人事業主の場合は、自分で税金を計算しなければいけないので、事務負担は増えてしまいますが、経費を算入できるのが大きなメリットです。

2-1、個人事業主は経費算入がメリットに

個人事業主の場合ですと、経費を入れられるのが大きなメリットですね。

サラリーマンさんの場合では、概算経費として「給与所得控除」が導入されているため、個人事業主のような経費は基本的に認められません。

一方で個人事業主さんは売上に必要な経費であれば全額計上できます。

そのため個人事業主の方にとっては「どれだけ経費を集められるか」大きなカギになりますよ。

とはいえサラリーマンの方でも副業を雑所得、事業所得、不動産所得として申告したときになら「経費をいれてOK」になります。

経費についてはサラリーマンさんがかなり不利なので、副業で稼ぐのに必要だった経費はきちんと計上しておきましょう。

年末調整と確定申告を両方行なってもいいの?

年末調整はあくまで、会社の給与に対する所得税を計算する作業なので、副業でほかに収入があったり、医療費控除を受けたりする場合は確定申告してOKデス。

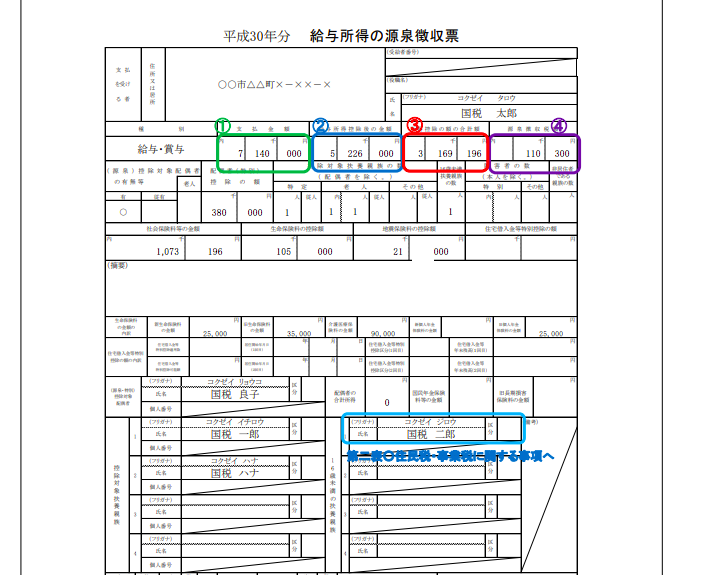

「年末調整の内容がかぶってしまうのでは?」と不安を感じる方もおわれますが、確定申告では年末調整で作成した源泉徴収票の内容も記入します。

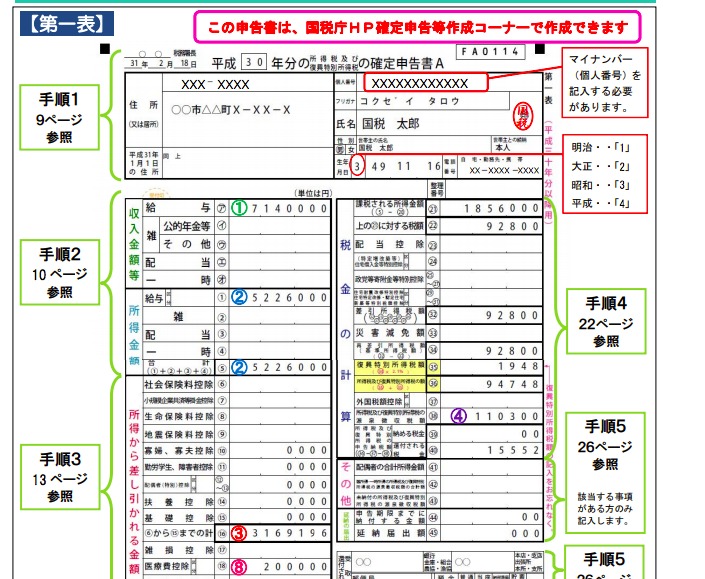

確認方法としては、確定申告書の第一表の「ア」に源泉徴収票の「支払金額」、第一表「①」に源泉徴収票の「給与所得控除後の金額」があれば問題なしです。

まずは確定申告書の第一表をみてみましょう。

緑の①で囲まれた金額が第一表と源泉徴収票で一致していればOKデス。

念のため、青の②の金額も確認して合っていれば完璧ですよ。

こんな感じで、源泉徴収票の数字は確定申告書に反映されるようにするので、年末調整と確定申告の両方を行なって大丈夫です。

ここからは具体的にどのようなケースで、サラリーマンさんが確定申告をするのかまとめておきますね。

- 副業で20万円を超えて稼ぐ

- 住宅ローン控除を受ける(1年目)

- 医療費控除やふるさと納税を受ける

1、副業で20万円を超えて稼ぐ

サラリーマンや公務員の方が副業で20万円を超えて稼ぐと、確定申告が必要になります。

給与所得がある方が確定申告をするときの収入額

- 給与の年間収入金額が2,000万円を超える方

- 給与を1か所から受けていて、かつ、その給与の金額が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える方

- 給与を2か所以上から受けていて、かつ、その給与の金額が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円を超える方など

国税庁:給与所得がある人

たとえば年収400万円のサラリーマンさんが副業でFXをさせているとしましょう。

そしてFXで年間50万円の利益が出たとします。

上記の場合では確定申告が必要ですね。

一方でFXで赤字を出してしまい、年間トータルでは30万円のマイナスでした。

このケースでは確定申告は義務ではありません。

しかし、確定申告をしたほうが赤字を3年間繰越すことができるのでお得です。

このように副業をされていると、確定申告が身近なものになりますよ。

副業の場合ですと、「副業をバレないように…」や「扶養の範囲内で働きたい」などのお悩みを抱えている方が多いと思いますので参考記事のリンクを貼っておきますね。

参考:住民税を申告しないと副業がバレるの?20万円以下は申告不要?

参考:【学生向け】扶養内でいくらまで稼げる?副業がある場合はどうなる?

2、住宅ローン控除を受ける(1年目)

2年目以降は年末調整で完結ですのですが、住宅ローン控除を初めてうけるとは確定申告が必要になります。

確定申告で住宅ローン控除の対象物件であることを証明しなくてはいけなくて、提出する書類は多数あるんですよね。

詳しくは「確定申告でローン控除を受けるための必要書類は?」を参考にしてください。

3、医療費控除やふるさと納税を受ける

医療費控除をうけるときも確定申告ですね。

下記のどちらの条件に当てはまれば医療費控除の対象になるので確認してみましょう。

- 医療費の自己負担額が10万円以下

- 所得が200万円以下で自己負担額が所得の5%以上

またふるさと納税をしたときも確定申告が必要です。

ただし、寄付先の自治体が5つ以下であれば「ワンストップ特例申請」を提出すれば確定申告をしなくても大丈夫になります。

とはいえ確定申告の手順は覚えておいて損はないですよ。

確定申告で所得を下げることができれば所得税と住民税の両方を節税できますので。

ホスメモ:医療費で損しない!確定申告で税金が安くなります【医療費控除】

まとめ:確定申告と年末調整は両方してOKです

年末調整と確定申告の違いは、「誰」が税金の計算をするのかが違いました。

- 年末調整→雇用主が従業員の税金を計算→納税もしくは還付

- 確定申告→個人が税金を計算→納税もしくは還付

年末調整はあくまで会社のお給料を元に所得税を計算しているため、副業があるときは確定申告でトータルの収入に対して支払うべき所得税を計算します。

また確定申告をすることで、年末調整では受けられない、医療費控除、ふるさと納税、1年目の住宅ローン控除を適用できます。

控除を受けるためだけでも確定申告をする価値がありますので、ぜひ節税にチャレンジしてください。

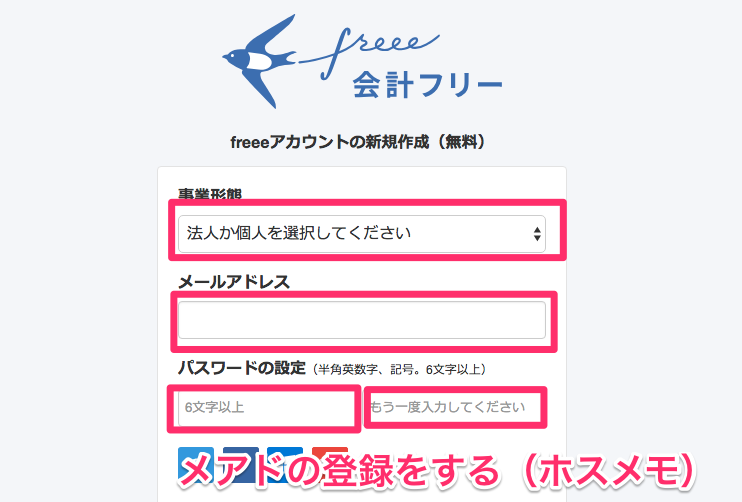

確定申告をされるのであればfreeeという会計ソフトを使うといいですよ。

freeeなら◯×で答えられる21つのチェックリストがあるので初心者さんでも質問にぽちぽち答えるだけで確定申告書を作れちゃいますw

ホスメモでは「freeeで確定申告書を作る手順」を公開しておりますで参考にどうぞ。

ではさっそく無料でfreeeをお試ししてみましょう。

まずはfreeeのページで「無料で始める」をクリックしてください。

つづいて、個人事業主を選んで、メールアドレスとパスワードを設定します。

業種を選ぶこところがありますが、分からなければ「その他サービス業」でOKです。

その後、freeeのプランを選ぶページに飛びます。文字が小さいのですが、「スタータープランのお試しはこちら」を選択してください。これで無料体験できます。

これでfreeeが使えます。

確認として、赤字で「スタータープラン残り30日」と表示されていれば平気です。

*30日以降も利用する場合は、クレジットカードを登録する必要があります。

いきなりfreeeに課金するのはやめましょうね!

まずは無料でお試ししていただき、納得してから課金しましょう。

✔️この次におすすめの記事

✔副業会社員におすすめのクラウド会計ソフト

- freee

:初心者向けのクラウド会計ソフト。一番カンタンに確定申告書が作れます。メールアドレスを登録するだけで、1ヶ月無料でお試しできます。

- マネーフォワードクラウド確定申告

:中級者向けのクラウド会計ソフト。こちらもメールアドレスを登録するだけで、1ヶ月間無料でお試しできます。

- 弥生会計

:老舗の会計ソフト。多くの中小企業で利用されています。クラウド会計についてはやや遅れ気味。

✔副業会社員におすすめの税理士紹介サービス

- 税理士ドットコム

:個人向けの税理士紹介サイト。質のよい税理士が多数在籍している。掲示板もあるので、他の人の悩みも覗けるのが好評。相談料は無料です。

- ベンチャーライフ

:格安で確定申告をしてくれる税理士を紹介するサービス。お問い合わせで、要望を伝えるだけで、あなたにぴったりな税理士を紹介してくれます。

- シェアーズ:個人事業主に強いがある税理士紹介サービス。ただ、ネットであまりいい評判を聞かないです…