「個人事業主が確定申告でつかる経費を一覧で知りたい」

「個人事業主の経費はなにを基準に決めればいい?」

「微妙な経費はどうやって計上すればいい?」

会計事務所歴6年のホスメモが、このような疑問にお答えします。

確定申告や日々の領収書集めに役立つように、個人事業主の経費をまとめました。

辞書的な使い方ができるように、一覧で経費を紹介します。

日々の作業に役立ててください。

🌞本記事の内容

・個人事業主の経費一覧

・個人事業主の節税対策

個人事業主が使える経費一覧

まずは経費の一覧をご覧ください。

| 資料の種類 | 勘定科目 | 役に立つ説明 |

| 経費 | 仕入高 | Ex.売上高に対応する原価の仕入分、飲食店なら食材の費用、不動産管理業なら管理費 |

| 諸会費 | Ex.年会費、カード年会費 | |

| 衣装費 | Ex.事業用のスーツ、制服等 | |

| 通信費 | Ex.インターネット代、電話代、郵便代 | |

| 会議費 | Ex.一人当たり5,000円以下の飲食代、カフェ代、飲み物代、ご飯代 | |

| 保険料 | Ex.自動車保険料、火災保険料など | |

| 外注費 | Ex.外注業者に支払う報酬 | |

| 消耗品費 | Ex.10万円以下の備品代、スマホ、パソコン、文房具、名刺 | |

| 租税公課 | Ex.税金を払った費用、印紙代、固定資産税、不動産取得税、自動車税、印紙税 | |

| 地代家賃 | Ex.自宅の家賃、事務所の家賃 | |

| 給与手当 | Ex.従業員に払うお給料、アルバイト代 | |

| 支払手数料 | Ex.銀行の振込手数料など | |

| 支払報酬料 | Ex.弁護士、税理士、司法書士など源泉徴収の対象となる報酬を払ったときに使う | |

| 接待交際費 | Ex.一人当たり5,000円を超える接待のご飯代、贈答品費、お歳暮にかかった費用 | |

| 水道光熱費 | Ex.電気代、ガス代、水道代 | |

| 旅費交通費 | Ex.タクシー代、電車代、バス代、飛行機代 | |

| 新聞図書費 | Ex.ビジネス本、教材費 | |

| 広告宣伝費 | Ex.宣伝するためにかかった費用、インターネット広告代、メディア掲載代 |

ここからは、経費のよくある疑問点についてまとめます。

経費の判断基準は、売上との関係性

売上を上げるためにかかった費用は、すべて経費にできます。

税法にも明記されていますので、ご覧ください。

その年分の不動産所得の金額、事業所得の金額又は雑所得の金額(事業所得の金額及び雑所得の金額のうち山林の伐採又は譲渡に係るもの並びに雑所得の金額のうち第三十五条第三項(公的年金等の定義)に規定する公的年金等に係るものを除く。)の計算上必要経費に算入すべき金額は、別段の定めがあるものを除き、これらの所得の総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用(償却費以外の費用でその年において債務の確定しないものを除く。)の額とする。

所得税法:第三十七条一項

つまり、売上が上がるのであれば、どんなものでも経費として計上しても構わないということです。

たとえばホステスさんが美容費として、化粧品代やヘアセット代を計上するのは売上に影響する大事な経費です。

なぜならホステスさんは接客業なので、見た目に気を配るのは当然だと考えられるからです。

一方で、ライターの女性が、化粧品代を経費に上げるのは難しめです。

理由はシンプルで、ライディングをするのにお化粧をする必要はあまりなさそうだから。

「その化粧品代はプライベートのものでしょ?」と指摘される可能性が高いです。

このように、経費を計上するときは「売上に影響をあたえる経費であるのか」よく考えてみましょう。

でも中には、「これ微妙だけど、経費としていれたい」ものがありますよね?

そのようなときは、経費の全額を計上するのではなくて、パーセンテージで計上しましょう。

微妙な経費は30~50%で計上しよう

「これは経費になりますか?」 とよく聞かれますが、先ほども説明したとおり、売上に影響を与えるのであれば経費になります。

しかし、プライベートな要素もまじった経費があるんですよね。

たとえば自宅の地代家賃。

自宅でも作業をしていれば、家賃を経費にできます。

しかし、もともとは住居として借りた部屋ですのでプライベートな要素が多いにあります。

そんなときは家賃の30%を経費に入れるとOKです。

基本は面積で考えるので、自宅で作業場とプライベートのスペースを区切って、按分比を計算してください。

私の経験則では、家賃の30%を経費にされている方が多いですかね。

1LDKで一部屋を仕事用にすれば、面積も30%ほどですから。

全額経費に算入するのは否認されるリスクが高めなので控えた方がいいですが。

ちなみにこの考え方は家賃以外にも応用できます。

「この経費、プライベートな要素があると思われるだろうな」と感じたら、30~50%で計上しておきましょう。

税務調査で全額否認されたら、ヤバめです。

リスク回避のためにも按分しておくのをおすすめします。

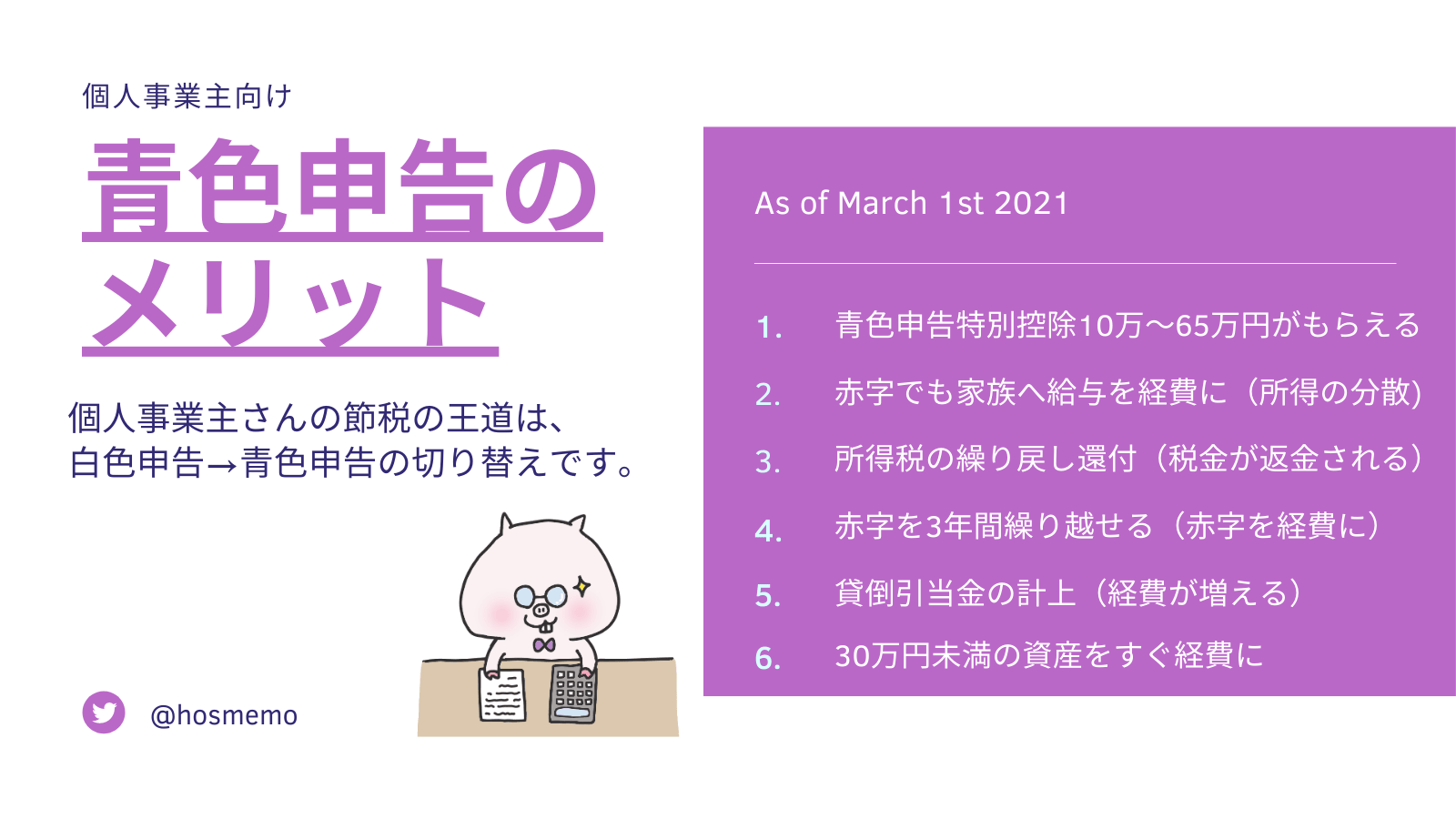

個人事業主の節税対策の王道は青色申告

「経費を入れてもまだ利益が出てる…」という個人事業主さんも多いはず。

個人事業主の節税対策はなにも経費だけではありません。

青色申告に切り替えるだけで大きな節税効果を得られますよ。

青色申告のメリットをあげてみましょう。

- 青色申告特別控除10万~65万円がもらえる

- 赤字でも家族へ給与を経費に(所得の分散)

- 所得税の繰り戻し還付(税金が返金される)

- 赤字を3年間繰り越せる(赤字を経費に)

- 貸倒引当金の計上(経費が増える)

- 30万円未満の資産をすぐ経費に

とくに青色申告特別控除は節税効果が大きいです。下記が検証結果です。

https://hostess-tax.com/650000-yen/

また赤字でも家族に払った給与を経費にできます。

じつは白色申告も家族に給与を払えるのですが、赤字だとゼロとみなされるんですよ。

しかも白色申告は赤字を繰り越せない。

なので翌期に黒字になったら税金が発生します。

https://hostess-tax.com/pay-salary/

このように青色申告へ切り替えを検討したほうがいいですよ。

でも青色申告にはデメリットもあります。

解説しますね。

- 事前に申請書を提出すること

- 期限までに申告をすること

- 複式簿記で帳簿を管理する

1、事前に申請書を提出すること

青色申告を始めるには事前に「青色申告承認申請書」を提出しなければいけません。

といっても申請方法は非常に簡単。

開業freeeをつかえば、質問フォームに答えるだけで青色申告承認申請書ができあがります。

本来は開業届を作成するための無料サービスですが、青色申告承認申請書も作れます。

ぜひ活用しましょう。

https://hostess-tax.com/application-forms/

また家族に給与を払いたい方は「青色事業専従者給与に関する届出書」も提出しましょう。

家族に給与を払うと節税効果デカいです。

ただし家族に給与を払うと、扶養控除等は使えないので気をつけてくださいね。

ダブル控除はできませんので。

https://hostess-tax.com/pay-salary-2/

2、期限までに申告すること

青色申告の要件に、3月15日の期限までに確定申告を終えることがあります。

※2021年に提出する分については4月15日まで一カ月間延長されました。

遅れて申告をすると、

- 65万円控除が10万円へ減額

- 青色申告承認申請の取消

などデメリットが多いです。

とくに注意なのは特別控除が10万円へ減額されること。

会計事務所のスタッフもよく間違える論点で、期限後申告なのに65万円控除で申告してしまうケースがありますよ。

確定申告をすると、所得税、住民税、国民健康保険料、事業税など4つの税金に影響を及ぼします。

だから期限後なのに65万円控除を使ってしまうと、税額がぐっと増えてしまうんです。

税務署からお尋ねも来ると思います。

期限はきちんと守るようにしてください。

3、複式簿記で帳簿を管理する

複式簿記で帳簿を管理する必要もあります。

「ふ、複式簿記か…」とおもわずため息をついてしまう人がほとんどだと思います。

だけどそんなに難しいことではないです。

というのも、会計ソフトを利用すれば自動で複式簿記になるからです。

複式簿記というのはいわゆる仕訳で帳簿を管理しようという話ですね。

仕訳はこちらです。

| 日付 | 借方 | 借方金額 | 税区分 | / | 貸方 | 貸方金額 | 税区分 | 摘要 |

| 4/30 | 給与手当 | 50,000 | – | / | 現金 | 50,000 | – | 事業専従者の給与 |

始めのうちは借方貸方を理解していなくても大丈夫。

会計ソフトの指示にしたがって、ぽちぽち入力するだけでも仕訳が作れます。

ただし、いずれは「簿記の知識がないとわからない…」という壁にぶち当たります。

そのときに簿記を勉強しつつ、事業を回せば大丈夫です。

いきなり完璧を目指すといつまでたってもジリ貧乏。

かべにぶつかるまで突き進んで、時には立ち止まる。

メリハリをもって考えればOKです。

帳簿の付け方はこちらをどうぞ。

https://hostess-tax.com/bookkeeping-beginner/

会計ソフトはfreee、やよいの青色申告

、マネーフォワード

のいづれかを使えばラクですよ。

いきなり購入はせず、無料お試し期間内でご利用ください。

すでに会計ソフトを利用している方は複式簿記の要件はOKですね。

まとめ:個人事業主は経費をいれて、確定申告で節税しましょう

個人事業主が計上できる経費は売上に影響を与えるものです。

売上に影響を与えるのであれば、他の業界では経費にならないものでも、経費にできます。

もし、「これ経費にして大丈夫かな?」「プライベートな費用と思われるかも」と感じる経費があれば、30~50%の金額で計上しましょう。

全額でいれたしまうと、税務調査で否認されるリスクを負います。按分しておけば税務官にも説明しやすいので、リスク回避ですね。

経費を入れても黒字な方は青色申告にして、節税をしましょう。

善は急げです。

国からは節税対策は教えてくれません。

自ら行動しないと損してしまいますよ。